Detailfragen müssen teils durch die Praxis, unter Berücksichtigung der allgemein geltenden Regeln / Prinzipien, beantwortet werden. Es handelt sich so um ein Minimalgesetz mit Praxisspielraum für die weitere Entwicklung. Ein wesentlicher Unterschied zu anderen Standards, wie z.B. Swiss GAAP FER, besteht in der ausdrücklichen Möglichkeit stille Reserven bilden zu können.

Stille Reserven sind in der schweizerischen Bilanzierungspraxis historisch auf "dauerndes Gedeihen des Unternehmens oder auf die Verteilung einer möglichst gleichmässigen Dividende" (vgl. Art 663 OR 1936) ausgerichtet. Im heutigen Gesetz ist die Bildung immer noch möglich aber eingeschränkt und an verschiedene Offenlegungsvorschriften gebunden. Auch wenn die stillen Reserven wegen Verfälschung des Bilanzbildes immer wieder kritisiert werden, erlauben diese in der Praxis eine gewisse "Nachhaltigkeit" zu schaffen. Der ganz grosse Teil der KMU-Unternehmer ist "auf das dauernde Gedeihen" ihres Unternehmens ausgerichtet. Kurzfristige Gewinnoptimierung und hohe Löhne sowie Boni stehen nicht im Vordergrund. Der Ansatz hat sich bewährt. Gut geführte Schweizer KMU's dürfen als krisenresistent bezeichnet werden.

Die Vorschriften gelten für alle Gesellschaften und Organisationen des Privatrechts. D.h. insbesondere für Einzelunternehmen, Personengesellschaften und juristische Personen. Die anzuwendenden Vorschriften variieren nach wirtschaftlicher Bedeutung des Unternehmens (Umsatzerlös, Bilanzsumme, Anzahl Mitarbeitende). Die früheren Bestimmungen zur Rechnungslegung unter dem Aktienrecht (Art. 662a ff OR) sind weggefallen. Mit der Aktienrechtsreform 2023 sind die Bestimmungen von Art. 670 OR in Art. 725c OR verschoben worden. Ebenfalls wurden mit der Reform 2023 die Artikel 663bbis und 663c aufgehoben (Transparenzgesetz). Die Vergütungen an das oberste Kader bei Publikumsgesellschaften müssen nicht mehr im Anhang zur Bilanz oder Jahresrechnung enthalten sein sondern werden im separaten Vergütungsbericht gemäss Art. 734ff OR offengelegt. Mit der Aktienrechtsreform 2023 erfolgten Anpassungen im Rechnungslegungsrecht:

- Ergänzung Art. 958b Abs. 3; bei Ausübung und Möglichkeit des Verzichts auf zeitliche Abgrenzungen (nur bei Nettoerlös oder Finanzerträgen bis CHF 100'000 möglich) und Fremdwährungsabschluss wird präzisiert, dass bei Ausgaben und Einnahmen bei der Fremdwährung Jahresdurchschnittskurse für den Abschluss in CHF massgeben sind.

- Ergänzung Art. 958e Randtitel und Abs. 3 OR; Schliessung / Klarstellung Lücke bei Informationspflicht im Bereich Veröffentlichung und Einsichtnahme auf Ebene Einzelabschluss im Falle von möglichen Vereinfachungen bei der Präsentation der Jahresrechnung auf Ebene juristischer Einheit. Dies betrifft grössere Unternehmen, wo bereits eine Konzernrechnungen nach einem anerkannten Standard erstellt wird (Art. 961d Abs. 1 OR), grundsätzlich börsenkotierte Unternehmen - oder grosse Genossenschaften und Stiftungen mit Pflicht zur ordentlichen Revision - mit Konzernrechnung nach einem anerkannten Standard (Art. 962 Abs. 3) oder wenn explizit eine Befreiung von der Pflicht zur Erstellung einer Konzernrechnung vorliegt (Art. 963a Abs. 1 Ziff. 2 OR).

- Anpassung Art. 959a Abs. 2 Ziff. 3 Bst. d-g OR; die freiwillige Gewinnreserve wird als solche präzisiert und vom Gewinn- oder Verlustvortrag getrennt. Weiter wird der Jahresgewinn oder Verlust ebenfalls direkt in der Bilanz ersichtlich ausgewiesen.

- Präzisierungen und Ergänzung bei Art. 959c OR; auch bei einer Abberufung (nicht nur bei Rücktritt) der Revisionsstelle müssen die Gründe im Anhang angegeben werden. Der Anhang muss Angaben zu Kapitalerhöhungen und Kapitalherabsetzungen, die der Verwaltungsrat innerhalb eines Kapitalbands vorgenommen hat, enthalten.

- Neuer Art. 960f; ein Zwischenabschluss ist vollumfänglich nach den Vorschriften zur Jahresrechnung zu erstellen und beinhaltet so alle Teile der ordentlichen Jahresrechnung. Vereinfachungen und Verkürzungen sind möglich.

- Strukturierung Art. 961d Abs. 1; Erleichterungen im Bereich zusätzliche Angaben im Anhang zur Jahresrechnung, Geldflussrechnung und Lagebericht im Falle wo eine eigene Konzernrechnung nach anerkanntem Standard erstellt wird oder das Unternehmen Teil einer Konzernrechnung (als konsolidiertes Unternehmen) nach anerkanntem Standard ist.

- Anpassung Art. 963a Abs. 2 Ziff. 2 und Ersatz Abs. 3 OR; eine Konzernrechnung ist dennoch zu erstellen, wenn 20% (nicht 10%) der Vereinsmitglieder dies verlangen. Wegfall Inhalt Absatz 3, da durch Art. 958e OR abgedeckt. Absatz 3 regelt dafür den Umrechnungskurs (bei Fremdwährungsabschluss) zur Bestimmung der Schwellenwerte gemäss Absatz 1 Ziffer 1 des gleichen Artikels.

- Ergänzung neue Artikel 964a-l OR zur Transparenz über nicht finanzielle Belange und Transparenz bei Rohstoffunternehmen.

Hauptziel der Rechnungslegung ist die wirtschaftliche Lage des Unternehmens so darzustellen, dass sich Dritte ein zuverlässiges Urteil über die Vermögens- und Ertragslage des Unternehmens bilden können. Grundlage der Buchführung und Rechnungslegung bilden die allgemein anerkannten Grundsätze zur Ordnungsmässigkeit.

Für grössere Unternehmen, die in zwei aufeinander folgenden Jahren mindestens zwei der Kriterien:

- Bilanzsumme von 20 Millionen Franken;

- Umsatzerlös von 40 Millionen Franken;

- 250 Vollzeitstellen im Jahresdurchschnitt;

erfüllen und so auch der ordentlichen Revision unterstellt sind, gelten zusätzlich folgende Bestimmungen:

- Erstellung eines "Lageberichts", welcher als schriftlicher, qualitativer Kommentar zum Geschäftsverlauf und zur wirtschaftlichen Lage des Unternehmens zu verstehen ist;

- Erstellung einer Geldflussrechnung;

- Ausführungen zum verzinslichen Fremdkapital und dessen Fälligkeiten im Anhang (Verbindlichkeitsspiegel);

- Angabe der Honorare der Revisionsstelle für Revisions- und andere Dienstleistungen.

Wenn auf oberer Stufe (Mutter- oder Konzerngesellschaft) ein Konzernabschluss erstellt wird, kann auf die erweiterten Angaben im Einzelabschluss verzichtet werden. Dies aber nur, wenn sich eine Minderheit von mindestens 10% der Anteilseigner (oder 10% der Genossenschafter, 20% der Vereinsmitglieder oder auch jeder Gesellschafter oder jedes Mitglied, das einer persönlichen Haftung oder einer Nachschusspflicht unterliegt) nicht gegen die Erleichterungen ausspricht.

Betreffend Bilanzierung- und Bewertung gelten folgende Grundsätze:

- Grundsatz der Einzelbewertung bis auf bestimmte Ausnahmen

- Bilanzierungsfähigkeit von Aktiven ist zwingend, wenn darüber verfügt werden kann (Verfügbarkeit), ein künftiger Mittelzufluss wahrscheinlich ist und der Wert zuverlässig schätzbar ist

- Verpflichtungen basieren immer auf vergangenen Ereignissen; ein Mittelabfluss ist wahrscheinlich und diese können in ihrer Höhe zuverlässig geschätzt werden

- Das Vorsichtsprinzip gilt immer, darf aber nicht zu einer willkürlichen Bilanzierung führen; eine zuverlässige Beurteilung der wirtschaftlichen Lage darf dadurch nicht willkürlich beeinträchtigt werden

- Es gilt das Kostenwertprinzip (Bilanzierung erfolgt grundsätzlich zu Anschaffungs-, bzw. Herstellungskosten)

- Ausdrücklich zulässig sind "Stille Reserven" zu Wiederbeschaffungszwecken und der Sicherung des dauernden Gedeihens des Unternehmens; diese ergeben sich in der Regel durch überhöhte Abschreibungen und Wertberichtigungen oder den Verzicht auf die Auflösung von nicht mehr benötigten Wertberichtigungen und Rückstellungen

- Publikumsgesellschaften, Genossenschaften mit mindestens 2000 Genossenschafter sowie Stiftungen, die von Gesetzes wegen zu einer ordentlichen Revision verpflichtet sind, müssen einen Abschluss nach einem anerkannten Standard zur Rechnungslegung vorlegen - z.B. Swiss GAAP FER

- Für steuerliche Zwecke gilt der Jahresabschluss nach handelsrechtlichen Grundsätzen (steuerliches Massgeblichkeitsprinzip)

- Das Verbuchungsprinzip gilt ebenfalls im Falle der "umgekehrten Massgeblichkeit", wonach spezielle steuerliche Bestimmungen (z.B. Warendrittel oder Einmalabschreibungen) auch zu handelsrechtlichen Buchungen führen

- Konsolidierungspflicht besteht bei Unternehmensgruppen, die nach Elimination von gruppeninternen Transaktionen zwei der nachfolgenden Kriterien in zwei aufeinander folgenden Geschäftsjahren erfüllen: Bilanzsumme von mehr als CHF 20 Mio; Umsatzerlös von mehr als CHF 40 Mio; mehr als 250 Vollzeitstellen im Jahresdurchschnitt.

Das Gesetz verwendet den Begriff "Rechnungslegung" auch im Sinne des herkömmlichen Begriffs "Jahresrechnung", welcher ebenfalls verwendet wird. Siehe z.B.: Art. 958d Abs. 2 OR (Vorjahresvergleich), Art. 958e OR (Offenlegung Jahresrechnung und Konzernrechnung), Art. 958c Abs. 1 OR (Anhang der Jahresrechnung), Art. 961 OR (zusätzliche Anforderungen an den Geschäftsbericht), Art. 961a OR (zusätzliche Angaben im Anhang) und weitere.

Das im Jahre 2013 eingeführte komplett revidierte Gesetz war ab 1.1.2015 bzw. spätestens für Jahresabschlüsse endend ab 31.12.2015 anzuwenden. Bei Konzernrechnungen war die Erstanwendung ein Jahr später möglich. Bei Erstanwendung waren die Vorjahreszahlen nicht zwingend anzugeben (Art. 2 Abs. 4 der Übergangsbestimmungen).

In den Gesetzesartikeln 957 - 958f OR sind die allgemeinen Bestimmungen betreffend Buchführungspflicht, Buchführung, Rechnungslegung (Zweck, Bestandteile der Jahresrechnung, Grundprämissen, Ordnungsmässigkeit, Darstellung), Offenlegung und Aufbewahrung zu finden.

Diese Artikel bilden die Grundlage der handelsrechtlichen Bestimmungen zur Buchführung und Rechnungslegung. Die Artikel gelten für alle Gesellschaftsformen, wobei Einzelfirmen und Personengesellschaften mit weniger als CHF 500'000 Umsatzerlös sowie nicht im Handelsregister eintragungspflichtige Vereine und Stiftungen nur eine Einnahmen- und Ausgaben Rechnung führen müssen.

In materieller Hinsicht gelten die nach ORalt bekannten "Generalnormen"; dies jedoch mit Präzisierungen und Ergänzungen. Das Oberziel von Buchführung und Rechnungslegung ist die wirtschaftliche Lage eines Unternehmens zuverlässig beurteilen zu können.

|

Art. 957 OR |

A. Pflicht zur Buchführung und Rechnungslegung |

| 1) | Der Pflicht zur Buchführung und Rechnungslegung gemäss den nachfolgenden Bestimmungen unterliegen: |

|

|

| 2) | Lediglich über die Einnahmen und Ausgaben sowie über die Vermögenslage müssen Buch führen: |

|

|

| 3) | Für die Unternehmen nach Absatz 2 gelten die Grundsätze ordnungsmässiger Buchführung sinngemäss. |

Bemerkungen: Es unterliegen alle Unternehmen, unabhängig von der rechtlichen Ausgestaltung, den gleichen Pflichten zur Buchführung und Rechnungslegung. Erleichterungen gibt es für Einzel- und Personenunternehmen sowie nicht gewinnorientierte Vereine und Stiftungen mit einem Jahresumsatz von weniger als CHF 500'000. Bei solchen kleineren Organisationen ist eine "vereinfachte" Buchführung und Rechnungslegung, die jedoch weitreichender ist als die einfache steuerlichen Aufzeichnungspflicht, ausreichend. Der Unterschied zur vollumfänglichen Buchführung und Rechnungslegung liegt primär darin, dass nicht geldflussrelevante Sachverhalte, wie zeitliche und sachliche Abgrenzungen, nicht oder zumindest weniger genau und nur indirekt über die Vermögenslage erfasst werden müssen. Inwieweit diese Erleichterung in der Praxis überhaupt relevant ist bleibt dahingestellt. Für Kleinunternehmen gibt es leicht anwendbare und kostengünstige Buchführungsprogramme, die zwar auf Benutzerebene und bezüglich "Tagesgeschäft" nur einnahme- und ausgabeorientiert geführt werden müssen aber im Hintergrund genau gleich nach der buchhalterischen Doppik arbeiten. So kann in einem weiteren Schritt, z.B. durch einen Treuhänder, leicht ein vollwertiger Buchhaltungsabschluss erstellt werden. Zu beachten ist ebenfalls das Periodizitätsprinzip, das bei der steuerlichen Gewinnermittlung immer gilt und durch Merkblätter und Weisungen der zuständigen Steuerbehörden definiert wird. Faktisch führen diese Weisungen dazu, dass letztendlich gleichwohl zeitlich und sachlich abgegrenzt werden muss. Nichtsdestotrotz kann die Einnahmen und Ausgabenrechnung bei Kleinstunternehmen mit sehr einfachen Verhältnissen eine gute Alternative zur vollwertigen Buchführung und Rechnungslegung sein. Bezüglich Befreiung einer Stiftung von der Revisionspflicht wird auf Art. 83b Abs. 2 ZGB verwiesen, wonach eine Befreiung nur über die Aufsichtsbehörde erfolgen kann. Dies ist möglich bei Stiftungen, deren Bilanzsumme unter CHF 200'000 ist und die nicht öffentlich zu Spenden oder sonstigen Zuwendungen aufrufen. Solche Stiftungen können nur eine Einnahmen- und Ausgabenrechnung führen.

|

Art. 957a OR |

B. Buchführung |

| 1) | Die Buchführung bildet die Grundlage der Rechnungslegung. Sie erfasst diejenigen Geschäftsvorfälle und Sachverhalte, die für die Darstellung der Vermögens-, Finanzierungs- und Ertragslage des Unternehmens (wirtschaftliche Lage) notwendig sind. |

| 2) | Sie folgt den Grundsätzen ordnungsmässiger Buchführung. Namentlich zu beachten sind: |

|

|

| 3) | Als Buchungsbeleg gelten alle schriftlichen Aufzeichnungen auf Papier oder in elektronischer oder vergleichbarer Form, die notwendig sind, um den einer Buchung zugrunde liegenden Geschäftsvorfall oder Sachverhalt nachvollziehen zu können. |

| 4) | Die Buchführung erfolgt in der Landeswährung oder in der für die Geschäftstätigkeit wesentlichen Währung. |

| 5) | Sie erfolgt in einer der Landessprachen oder in Englisch. Sie kann schriftlich, elektronisch oder in vergleichbarer Weise geführt werden. |

Bemerkungen: Die Grundsätze ordnungsmässiger Buchführung sind Grundlage für jedes Buchführungs- und Rechnungslegungssystems. Die Zweckmässigkeit lässt Raum für individuelle Ausgestaltung, je nach Grösse und Komplexität des Unternehmens, offen. Es geht primär um organisatorische Vorkehrungen im Prozess, wie z.B. bei der systematischen Erfassung der Geschäftsvorfälle. Immer sichergestellt werden muss der Prüfpfad, d.h. die "Spur" von der Erfassung des Buchungstatbestandes über die Verarbeitung im System bis zur Darstellung in der Jahresrechnung.

|

Art. 958 OR |

C. Rechnungslegung > Zweck und Bestandteile |

| 1) | Die Rechnungslegung soll die wirtschaftliche Lage des Unternehmens so darstellen, dass sich Dritte ein zuverlässiges Urteil bilden können. |

| 2) | Die Rechnungslegung erfolgt im Geschäftsbericht. Dieser enthält die Jahresrechnung (Einzelabschluss), die sich aus der Bilanz, der Erfolgsrechnung und dem Anhang zusammensetzt. Die Vorschriften für grössere Unternehmen und Konzerne bleiben vorbehalten. |

| 3) | Der Geschäftsbericht muss innerhalb von sechs Monaten nach Ablauf des Geschäftsjahres erstellt und dem zuständigen Organ oder den zuständigen Personen vorgelegt werden. Er ist vom Vorsitzenden des obersten Leitungs- oder Verwaltungsorgans und der innerhalb des Unternehmens für die Rechnungslegung zuständige Person zu unterzeichnen. |

Bemerkungen: Durch die Rechnungslegung muss die wirtschaftliche Lage des Unternehmens zuverlässig beurteilt werden können. Dies ist mehr als ein "möglichst sicherer Einblick in die wirtschaftliche Lage des Geschäftes", wie früher in Art. 959 ORalt verlangt. Die Rechnungslegung ist Teil des Geschäftsberichtes, welcher vom Vorsitzenden des Leitungsorgans (bei der AG die Verwaltungsratspräsidentin oder der Verwaltungsratspräsident) und der innerhalb des Unternehmens für die Rechnungslegung zuständigen Person unterzeichnet werden muss (nicht der Treuhänder). Die Zuständigkeit und "Unterschriftenregelung" ist somit gesetzlich vorgegeben, was die Verantwortung entsprechend dokumentiert. Der finanziellen Berichterstattung (als Teil des Geschäftsberichtes) wird ein sehr hoher Stellenwert zugemessen. Ein schriftlicher Jahresbericht, wie in Art. 662 ORalt ist nicht gesetzlich vorgeschrieben. Unternehmen und Organisationen über der KMU-Schwelle müssen jedoch einen Lagebericht erstellen.

|

Art. 958a OR |

C. Rechnungslegung > Grundlagen > Annahme der Fortführung |

| 1) | Die Rechnungslegung beruht auf der Annahme, dass das Unternehmen auf absehbare Zeit fortgeführt wird. |

| 2) | Ist die Einstellung der Tätigkeit oder von Teilen davon in den nächsten zwölf Monaten ab Bilanzstichtag beabsichtigt oder voraussichtlich nicht abwendbar, so sind der Rechnungslegung für die betreffenden Unternehmensteile Veräusserungswerte zugrunde zu legen. Für die mit der Einstellung verbundenen Aufwendungen sind Rückstellungen zu bilden. |

| 3) | Abweichungen von der Annahme der Fortführung sind im Anhang zu vermerken; ihr Einfluss auf die wirtschaftliche Lage ist darzulegen. |

Bemerkungen: Wenn in einer Krisensituation betreffend Fortführungsfähigkeit eines Unternehmens begründete Zweifel bestehen, muss das Leitungsorgan abschätzen und dokumentieren, dass die Fortführung innerhalb der nächsten zwölf Monate möglich ist. Falls dies nicht der Fall ist, kann die Bilanzierung nicht mehr unter der Prämisse Fortführungswerte erfolgen und es muss auf Veräusserungswerte umgestellt werden. Es sind ebenfalls die einschlägigen Bestimmungen betreffend Zahlungsfähigkeit, Kapitalverlust, Überschuldung von Art. 725ff OR zu beachten.

|

Art. 958b OR |

C. Rechnungslegung > Grundlagen > Zeitliche und sachliche Abgrenzungen |

| 1) | Aufwände und Erträge müssen voneinander in zeitlicher und sachlicher Hinsicht abgegrenzt werden. |

| 2) | Sofern die Nettoerlöse aus Lieferungen und Leistungen oder die Finanzerträge 100'000 Franken nicht überschreiten, kann auf die zeitliche Abgrenzung verzichtet und stattdessen auf Ausgaben und Einnahmen abgestellt werden. |

| 3) | Erfolgt die Rechnungslegung nicht in Franken, so ist zur Feststellung des Wertes gemäss Absatz 2 der Jahresdurchschnittskurs massgebend. |

Bemerkungen: Bei der Erfassung von Erträgen (oder Aufwänden) müssen immer auch die zeitlich und sachlich der betreffenden Rechnungsperiode bzw. auf den Abschlussstichtag zuweisbaren Aufwände (oder Erträge) mitberücksichtigt werden. Grundsätzliche Definition von zeitlichen- und sachlichen Abgrenzungen:

Zeitliche Abgrenzung = Verbuchung / Zuweisung der Aufwände und Erträge in die Periode des entsprechenden Ereignisses; dies unabhängig vom effektiven Mittelfluss (Einzahlung oder Auszahlung)

Sachliche Abgrenzung = Zuweisung / Anrechnung der Aufwände an die Erträge, die sich auch daraus ergeben > oder mit den Erträgen (die mit der Leistungserbringung an den Kunden entstehen) müssen auch die entsprechenden Aufwände erfasst werden

Unternehmen mit weniger als CHF 100'000 Nettoerlös können auf die zeitlichen (nicht sachlichen) Abgrenzungen verzichten. Problematisch dabei kann sein, dass ein Verzicht auf eine zeitliche Abgrenzung zu einer falschen sachlichen Abgrenzung führen kann. Gemäss Swiss GAAP FER Rahmenkonzept handelt es sich bei den zeitlichen Abgrenzungen um die rein zeitraumbezogene richtige Abgrenzung von Aufwand und Ertrag. Kleiner Holding- oder Finanzgesellschaften, welche primär nur Finanzerträge generieren, können somit zu "Cash-Basis" bilanzieren. Betreffend "Nettoerlös" muss angenommen werden, dass dieser mit Umsatzerlös bzw. "Netto-Umsatzerlös" gleichzustellen ist und nicht mit einer Bruttogewinn- oder Deckungsbeitragsgrösse.

Bei Erfassung der zeitlichen und sachlichen Abgrenzungen kann immer auch die Wesentlichkeit abgewogen werden.

Aktienkapital (Art. 621 OR) bei der AG sowie Stammkapital (Art. 773 OR) bei der GmbH dürfen ab 1.1.2023 auch in ausländischer Währung geführt werden (funktionale Währung). Absatz 3 wurde so im Zuge der Aktienrechtsreform 2023 ergänzt.

|

Art. 958c OR |

C. Rechnungslegung > Grundsätze ordnungsmässiger Rechnungslegung |

| 1) | Für die Rechnungslegung sind insbesondere die folgenden Grundsätze massgebend: |

|

|

| 2) | Der Bestand der einzelnen Positionen in der Bilanz und im Anhang ist durch ein Inventar oder auf andere Art nachzuweisen. |

| 3) | Die Rechnungslegung ist unter Wahrung des gesetzlichen Mindestinhalts den Besonderheiten des Unternehmens und der Branche anzupassen. |

Bemerkungen: Neben den Grundsätzen ordnungsmässiger Buchführung werden auch die Grundsätze ordnungsmässiger Rechnungslegung gesetzlich geregelt. Der Grundsatz der Wesentlichkeit bekommt als eigene Regel mehr Gewicht. Nach Art. 662a ORalt war die Wesentlichkeit der Klarheit eher "untergeordnet". Unternehmerische und branchenspezifische Besonderheiten sind, unter Wahrung des gesetzlichen Mindestinhaltes der Rechnungslegung, bei dieser mit zu berücksichtigen. Die Rechnungslegung muss somit den branchenspezifischen Eigenheiten Rechnung tragen. Die wirtschaftliche Betrachtungsweise (substance over form) hat somit eine gewisse Priorität. Es gilt grundsätzlich immer das Verrechnungsverbot und Bruttoprinzip beim Ausweis von Aufwand/Ertrag und Aktiven/Passiven.

Im Gesetz werden Darstellung, Währung und Sprache der Jahresrechnung geregelt. Die Jahresrechnung kann neben den Landessprachen auch in Englisch erstellt werden.

Bei der Offenlegungspflicht muss Einsicht in die gesamte gesetzliche Berichterstattung inkl. der Berichterstattung der Revisionsstelle gewährt werden. Dies wird bei Streitigkeiten mit Gläubigern, die ein schutzwürdiges Interesse nachweisen, klare und transparente Verhältnisse schaffen. Das Leitungsorgan muss somit darum besorgt sein, dass diese Unterlagen gesetzlich korrekt und vollständig erstellt werden. Ansonsten wird dessen Position unter Umständen bereits zum vornherein durch Pflichtverletzungen geschwächt.

Die Aufbewahrungspflicht für alle buchführungs- und abschlussrelevanten Unterlagen (siehe dazu insbesondere auch Art. 957a, Abs. 3 OR) beträgt 10 Jahre.

|

Art. 958d OR |

C. Rechnungslegung > Darstellung, Währung und Sprache |

| 1) | Die Bilanz und die Erfolgsrechnung können in Konto- oder in Staffelform dargestellt werden. Positionen, die keinen oder nur einen unwesentliche Wert aufweisen, brauchen nicht separat aufgeführt zu werden. |

| 2) | In der Jahresrechnung sind neben den Zahlen für das Geschäftsjahr die entsprechenden Werte des Vorjahres anzugeben. |

| 3) | Die Rechnungslegung erfolgt in der Landeswährung oder in der für die Geschäftstätigkeit wesentlichen Währung. Wird nicht die Landeswährung verwendet, so müssen die Werte zusätzlich in der Landeswährung angegeben werden. Die verwendeten Umrechnungskurse sind im Anhang offenzulegen und gegebenenfalls zu erläutern. |

| 4) | Die Rechnungslegung erfolgt in einer der Landessprachen oder in Englisch. |

Bemerkungen: Die Rechnungslegung darf in einer ausländischen Währung erfolgen, was jedoch sachlich begründet sein muss (hauptsächlich genutzte Währung, sog. funktionale Währung). Die Werte der einzelnen Positionen der Bilanz und Erfolgsrechnung müssen zusätzlich in Schweizer Franken angegeben werden. Im Anhang ist offenzulegen, welche Umrechnungskurse und Methoden (Stichtagskurse, historische Kurse z.B. beim Anlagevermögen, Durchschnittskurse) angewendet wurden. Diese Bestimmung ist insbesondere für Domizil- und Holdinggesellschaften, deren Geschäftstätigkeit hauptsächlich im Ausland stattfindet, von Bedeutung. Weiter können auch Tochtergesellschaften oder Betriebsstätten von ausländischen Firmen ihre Bücher direkt in der Konzernwährung führen (und die Rechnungslegung entsprechend vornehmen). In der Praxis kommen als Fremdwährungen wohl primär der Euro und US-Dollar in Frage. Angemerkt werden kann, dass mit der Aktienrechtsrevision 2023 das Aktien- oder Stammkapital (GmbH) auch statutarisch direkt in der funktionalen Währung konstituiert werden kann. Somit ist eine vollständige Fremdwährungsbuchführung möglich.

|

Art. 958e OR |

D. Offenlegung und Einsichtnahme |

| 1) | Jahresrechnung und Konzernrechnung sind nach der Genehmigung durch das zuständige Organ mit den Revisionsberichten entweder im Schweizerischen Handelsamtsblatt zu veröffentlichen oder jeder Person, die es innerhalb eines Jahres seit Abnahme verlangt, auf deren Kosten in einer Ausfertigung zuzustellen, wenn das Unternehmen: |

|

|

| 2) | Die übrigen Unternehmen müssen den Gläubigern, die ein schutzwürdiges Interesse nachweisen, Einsicht in den Geschäftsbericht und in die Revisionsberichte gewähren. Im Streitfall entscheidet das Gericht. |

| 3) | Nutzt das Unternehmen eine Verzichtsmöglichkeit gemäss Artikel 961d Absatz 1, 962 Absatz 3 oder 963a Absatz 1 Ziffer 2, so richten sich die Veröffentlichung und die Einsichtnahme nach den Vorschriften für die eigene Jahresrechnung. |

Bemerkungen: Für KMU's ist Absatz 2) zu beachten. Das Leitungsorgan muss somit darum besorgt sein, dass die entsprechenden Unterlagen auch effektiv vorliegen und editiert werden können. Durch Ergänzung von Abs. 3 will die Aktienrechtsrevision 2023 eine Lücke im Bereich Informationspflicht schliessen, die Aktionäre grössere Unternehmen (Bestimmungen von Art. 961ff OR) betreffen kann. Es soll sichergestellt werden, dass die Dokumente der Rechnungslegung, die zur Entlastung führen, denselben Vorgaben zur Veröffentlichung und Einsichtnahme unterliegen wie die Dokumente, die ohne die Entlastung hätten erstellt werden müssen (vgl. Botschaft zur Änderung des Obligationenrechts vom 23. November 2016).

|

Art. 958f OR |

E. Führung und Aufbewahrung der Geschäftsbücher |

| 1) | Die Geschäftsbücher und die Buchungsbelege sowie der Geschäftsbericht und der Revisionsbericht sind während zehn Jahren aufzubewahren. Die Aufbewahrungsfrist beginnt mit dem Ablauf des Geschäftsjahres. |

| 2) | Der Geschäftsbericht und der Revisionsbericht sind schriftlich und unterzeichnet aufzubewahren. |

| 3) | Die Geschäftsbücher und die Buchungsbelege können auf Papier, elektronisch oder in vergleichbarer Weise aufbewahrt werden, soweit dadurch die Übereinstimmung mit den zugrunde liegenden Geschäftsvorfällen und Sachverhalten gewährleistet ist und wenn sie jederzeit wieder lesbar gemacht werden können. |

| 4) | Der Bundesrat erlässt die Vorschriften über die zu führenden Geschäftsbücher, die Grundsätze zu deren Führung und Aufbewahrung sowie über die verwendbaren Informationsträger. |

Bemerkungen: Die Vorschriften gemäss Absatz 4) sind in der "Verordnung über die Führung und Aufbewahrung der Geschäftsbücher" (Geschäftsbücherverordnung; GeBüV) vom 24.4.2002 geregelt. Nach Art. 957 Abs. 2 ORalt musste ausdrücklich auch die Geschäftskorrespondenz während 10 Jahren aufbewahrt werden. Es empfiehlt sich, insbesondere abschluss- und buchungsrelevante Geschäftskorrespondenz, welche im Zweifelsfall ebenfalls Belegcharakter haben kann, aus Beweisgründen weiterhin mindestens 10 Jahre aufzubewahren.

Die Jahresrechnung (oder Rechnungslegung) beinhaltet Bilanz, Erfolgsrechnung und Anhang. Der Anhang ergänzt und erläutert Bilanz und Erfolgsrechnung mit Informationen, die nicht direkt den Zahlen entnommen werden können. Die Jahresrechnung ist minimaler gesetzlicher Teil des Geschäftsberichts.

Die Jahresrechnung basiert auf einem ordnungsmässig geführten Buchführungs- und Rechnungslegungssystem aus welchem die buchführungsrelevanten Sachverhalte vollständig und korrekt erfasst, abgeleitet, ausgewiesen sowie dargestellt werden können.

Ausserordentlicher, einmaliger oder periodenfremder Aufwand und Ertrag muss nach schweizerischem Recht separat ausgewiesen und im Anhang erläutert werden (Punkt 12 Abs. 2 von Art. 959c OR). Damit wird sichergestellt, dass die erlaubte Bildung und Auflösung von stillen Reserven einer gewissen Kontrolle unterliegt - auch wenn solche Buchungsvorgänge nicht explizit als solche (Auflösung/Bildung stille Reserven) ausgewiesen werden müssen, lassen sie sich aus verschiedenen gesetzlich vorgeschriebenen Informationen und bei fachmännischer Analyse der Jahresrechnung indirekt eruieren.

|

Art. 959 OR |

A. Bilanz > Zweck der Bilanz, Bilanzierungspflicht und Bilanzierungsfähigkeit |

| 1) | Die Bilanz stellt die Vermögens- und Finanzierungslage des Unternehmens am Bilanzstichtag dar. Sie gliedert sich in Aktiven und Passiven. |

| 2) | Als Aktiven müssen Vermögenswerte bilanziert werden, wenn aufgrund vergangener Ereignisse über sie verfügt werden kann, ein Mittelzufluss wahrscheinlich ist und ihr Wert verlässlich geschätzt werden kann. Andere Vermögenswerte dürfen nicht bilanziert werden. |

| 3) | Als Umlaufvermögen müssen die flüssigen Mittel bilanziert werden sowie andere Aktiven, die voraussichtlich innerhalb eines ab Bilanzstichtag oder innerhalb des normalen Geschäftszyklus zu flüssigen Mitteln werden oder anderweitig realisiert werden. Als Anlagevermögen müssen alle übrigen Aktiven bilanziert werden. |

| 4) | Als Passiven müssen das Fremd- und das Eigenkapital bilanziert werden. |

| 5) | Verbindlichkeiten müssen als Fremdkapital bilanziert werden, wenn sie durch vergangene Ereignisse bewirkt wurden, ein Mittelabfluss wahrscheinlich ist und ihre Höhe verlässlich geschätzt werden kann. |

| 6) | Als kurzfristig müssen die Verbindlichkeiten bilanziert werden, die voraussichtlich innerhalb eines Jahres ab Bilanzstichtag oder innerhalb des normalen Geschäftszyklus zur Zahlung fällig werden. Als langfristig müssen allen übrigen Verbindlichkeiten bilanziert werden. |

| 7) | Das Eigenkapital ist der Rechtsform entsprechend auszuweisen und zu gliedern. |

Bemerkungen: Die Anforderungen an die Bilanzierungsfähigkeit von Aktiven bzw. das Aktivierungsgebot und die Bilanzierungspflicht bei Passiven sind gesetzlich definiert. Aktiv- sowie passivseitig ist das Kriterium des zukünftigen Mittelzufluss oder -Abfluss von entscheidender Bedeutung. Die Höhe von Aktiven sowie Passiven muss verlässlich geschätzt werden können. Über Aktiven muss verfügt werden können (Verfügbarkeit). Als kurzfristig gilt grundsätzlich, was unter und bis zu einem Jahr fällig ist oder wird. Die Verbindlichkeiten beinhalten gemäss Art. 960e OR ebenfalls die Rückstellungen, für welche somit ebenfalls die Bilanzierungskriterien nach Abs. 5) gelten. Die grundlegenden Definitionen entsprechen jenen gemäss Rahmenkonzept von Swiss GAAP FER.

|

Art. 959a OR |

A. Bilanz > Mindestgliederung |

|

1) |

Unter den Aktiven müssen ihrem Liquiditätsgrad entsprechend mindestens folgende Positionen einzeln und in der vorgegebenen Reihenfolge ausgewiesen werden:

|

|

2) |

Unter den Passiven müssen ihrer Fälligkeit entsprechend mindestens folgende Positionen einzeln und in der vorgegebenen Reihenfolge ausgewiesen werden:

|

| 3) | Weitere Positionen müssen in der Bilanz oder im Anhang einzeln ausgewiesen werden, sofern dies für die Beurteilung der Vermögens- oder Finanzierungslage durch Dritte wesentlich oder aufgrund der Tätigkeit des Unternehmens üblich ist. |

| 4) | Forderungen und Verbindlichkeiten gegenüber direkt oder indirekt Beteiligten und Organen sowie gegenüber Unternehmen, an denen direkt oder indirekt eine Beteiligung besteht, müssen jeweils gesondert in der Bilanz oder im Anhang ausgewiesen werden. |

Bemerkungen: Minimalstruktur mit Mindestinhalt der Bilanz sowie die Reihenfolge des Ausweises der Positionen sind vorgegeben. Forderungen und Verbindlichkeiten gegenüber direkt sowie indirekt Beteiligten und Organen (z.B. Mitglieder vom Verwaltungsrat) - sowie Unternehmen an denen direkt oder indirekt eine Beteiligung besteht, müssen separat in der Bilanz oder im Anhang ausgewiesen werden.

Ein indirektes Beteiligungsverhältnis kann vorliegen, wenn die direkte Beziehung zwischen der bilanzierenden Einheit und den Anteilseignern über weitere Personen oder Rechtsträger mit Beteiligung und Kontrollmöglichkeit, nach entsprechenden gesetzlichen Möglichkeiten, beeinflusst werden kann. Hat die Gesellschaft A eine Verbindlichkeit gegenüber Gesellschaft B und die Gesellschaft B gehört einem Aktionär, der ebenfalls an A beteiligt ist, liegt bei der Verbindlichkeit der Gesellschaft A an B ein indirektes Beteiligungsverhältnis vor. Der Gesetzgeber will Transparenz, weil bei Transaktionen unter Beteiligten (sei es direkt oder indirekt) immer die Möglichkeit besteht, dass diese unter "Dritten" nicht oder nicht unter gleichen Bedingungen gemacht würden. Zur Beantwortung der Frage, ab wann überhaupt von Beteiligten gesprochen werden muss, gibt Abs. 3 von Art. 960d mindestens Hinweise: "Als Beteiligungen gelten Anteile am Kapital eines anderen Unternehmens, die langfristig gehalten werden und einen massgeblichen Einfluss vermitteln. Dieser wird vermutet, wenn die Anteile mindestens 20 Prozent der Stimmrechte gewähren." Die 20%-Grösse als Kriterium für einen massgeblichen Einfluss ist im Gesetz nur eine "Vermutung" und somit widerlegbar. Dies im Gegensatz zur Bestimmung von Art. 665a ORalt, wo unmissverständlich festgehalten wurde, dass 20% der stimmberechtigten Anteile an einem Unternehmen eine Beteiligung bedeuten. Die "Beteiligungsgrenze" ist gegen unten und oben offen gehalten. Einerseits kann auch unterhalb der 20%-Schwelle ein massgeblicher Einfluss vorliegen (z.B. bei börsenkotierten Gesellschaften), andererseits muss dies nicht unbedingt der Fall sein, wenn die Beteiligung höher ist (z.B. Minderheitsaktionär bei KMU). Zur Kontrolle der Strukturen gegen oben und eigenen Beteiligungsverhältnisse gegen unten ist bei komplexeren Verhältnissen ein Gruppenschema, mit Einbezug der Anteilseigner, notwendig. Bei einfacheren KMU-Verhältnissen geht es primär um direkte Kontokorrent- und Darlehensbeziehungen zwischen der bilanzierenden Gesellschaft und deren Eigentümer. Solche Beziehungen werden am einfachsten direkt in der Bilanz gekennzeichnet. Bei komplexeren Verhältnissen kann der Ausweis im Anhang sinnvoller sein, um die Bilanz nicht zu überlasten. Swiss GAAP FER behandelt entsprechende Fragen im Standard Nr. 15 (Transaktionen mit nahestehenden Personen).

Nicht fakturierte Dienstleistungen müssen analog den Vorräten ausdrücklich separat bilanziert werden. Gemäss Art. 959 Abs. 3 OR besteht eine Bilanzierungspflicht. Eine Bilanzierung von selbst erarbeiteten immateriellen Werten muss mit der Bilanzierungsfähigkeit nach Art. 959 Abs. 2 OR vereinbar sein. Entsprechend ist die Bilanzierung sorgfältig zu dokumentieren (klare Identifizierung, messbarer zukünftiger Nutzen oder Wert aufgrund zukünftiger Erträge, sichergestellt Finanzierung bis Entwicklungsende, etc.). Bei erworbenen immateriellen Werten gilt das Anschaffungswertprinzip mit Abschreibung in den Folgeperioden. Das kurzfristige und langfristige Fremdkapital wird in eigene Untergruppen aufgeteilt. Verzinsliche Verbindlichkeiten müssen immer separat ausgewiesen werden. Die im alten OR differenzierte Aufteilung / Bezeichnung von "allgemeine Reserve", "Reserve für eigene Aktien" und "Aufwertungsreserve" wurde im Rechnungslegungsrecht 2013 aufgehoben. Kapitalanteile im Eigenbesitz müssen als Minusposition direkt unter dem Eigenkapital ausgewiesen werden. Gewinn- oder Verlustvortrag sowie der Jahresgewinn oder Verlust sind ebenfalls separat auszuweisen und können nicht direkt mit der freiwilligen Gewinnreserve verrechnet werden (Anpassung mit Aktienrechtsrevision 2023). Gründungs-, Kapitalerhöhungs- und Organisationskosten können analog Swiss GAAP FER 2 Ziffer 38 nicht bilanziert werden.

|

Art. 959b OR |

B. Erfolgsrechnung > Mindestgliederung |

| 1) | Die Erfolgsrechnung stellt die Ertragslage des Unternehmens während des Geschäftsjahrs dar. Sie kann als Produktionserfolgsrechnung oder als Absatzerfolgsrechnung dargestellt werden. |

|

2) |

In der Produktionserfolgsrechnung (Gesamtkostenverfahren) müssen mindestens folgende Positionen je einzeln und in der vorgegebenen Reihenfolge ausgewiesen werden:

|

|

3) |

In der Absatzerfolgsrechnung (Umsatzkostenverfahren) müssen mindestens folgende Positionen je einzeln und in der vorgegebenen Reihenfolge ausgewiesen werden:

|

| 4) | Bei der Absatzerfolgsrechnung müssen im Anhang zudem der Personalaufwand sowie in einer Position Abschreibungen und Wertberichtigungen auf Positionen des Anlagevermögens ausgewiesen werden. |

| 5) | Weitere Positionen müssen in der Erfolgsrechnung oder im Anhang einzeln ausgewiesen werden, sofern dies für die Beurteilung der Ertragslage durch Dritte wesentlich oder aufgrund der Tätigkeit des Unternehmens üblich ist. |

Bemerkungen: Minimalstruktur mit Mindestinhalt der Erfolgsrechnung sowie die Reihenfolge des Ausweises der Positionen sind vorgegeben. In der schweizerischen KMU-Praxis wird vorwiegend mit der Produktionserfolgsrechnung, welche den Personalaufwand sowie die Abschreibungen und Wertberichtigungen direkt ausweist, gearbeitet. Der Schweizer Kontenrahmen KMU ist ebenfalls auf das Gesamtkostenverfahren bzw. die Produktionserfolgsrechnung ausgerichtet. In der angelsächsischen Praxis wird eher die Absatzerfolgsrechnung angewendet. In der gesetzlich vorgegebenen Minimalstruktur der Produktionserfolgsrechnung ist die Position "Materialaufwand" für direkt Nettoerlös bezogenen Aufwand vorgesehen. Bei Dienstleistungsunternehmen entspricht dies dem "Aufwand für bezogene Dienstleistungen oder Drittleistungen", welcher direkt dem Nettoerlös zuordenbar ist.

Ausserordentlicher, einmaliger oder periodenfremder Aufwand und Ertrag muss negativ abgegrenzt grundsätzlich als Summarium aller

- nicht ordentlichen;

- nicht im normalen betrieblichen Wertschöpfungsprozess wiederkehrend anfallenden;

- und nicht periodengerecht abgegrenzten Aufwände und Erträge

verstanden werden.

Bei der Abgrenzung der a.o. Positionen ist die Wesentlichkeit zu beachten. Die Pflicht zum separatem Ausweis solcher Buchungssachverhalte sichert eine gewisse Transparenz im Bereich Bildung und Auflösung stiller Reserven. Wesentliche Reserveveränderungen, insbesondere deren Auflösung, müssen in der Regel im ausserordentliche Bereich der Erfolgsrechnung offengelegt werden. Eine Grundregel der Rechnungslegung ist schliesslich, dass Aufwände und Erträge in zeitlicher und sachlicher Hinsicht voneinander abgegrenzt werden müssen (Art. 958b Abs. 1 OR). Eine quasi unbeschränkte "Reservemanipulation" ist somit auf Ebene Erfolgsrechnung nicht möglich. So halten auch Nösberger/Beomle fest "korrekt ist einzig und allein der Bruttoausweis aller aufgelösten stillen Reserven als <ausserordentlicher, einmaliger oder periodemfremder Ertrag>"1). Zu beachten ist ebenfalls das steuerliche Massgeblichkeitsprinzip und diesbezügliche Transparenz, die z.B. bei Ermittlung des Vermögensteuerwertes 2) von Gesellschaftsanteilen eine wichtige Rolle spielt. Beim betriebsfremden Aufwand und Ertrag handelt es sich um wiederkehrende, nicht rein betriebliche Buchungssachverhalte, wie z.B. Mietzinseinnahme einer nicht betrieblich genutzten Wohnung in einem Betriebsgebäude.

1) Nösberger/Boemle: Konzeption des neuen Rechnungslegungsrechts, in: Der Schweizer Treuhänder 2014/1-2, Seite 16. Hinweis: Diese Autoren halten im gleichen Beitrag ebenfalls fest: "Konsequenterweise führt dies zu einer Angabe der Auflösung stiller Reserven im Anhang, da Art. 959c Abs. 2 Ziff. 12 OR im Anhang zur Jahresrechnung <Erläuterungen zu ausserordentlichen, einmaligen oder periodenfremden Positionen der Erfolgsrechnung> fordert. Die Angabe kann sich auf den Hinweis beschränken, dass der ausserordentliche Ertrag (auch) Auflösung von stillen Reserven umfasst". Weiter halten die Autoren fest: "Wird die Auflösung von stillen Reserven in einzelnen Bilanzpositionen nicht durch die Bildung von stillen Reserven in anderen Bilanzspositionen überkompensiert, ist zusätzlich der Betrag der Nettoauflösung gemäss Art. 959c Abs. 1 Ziff. 3 OR im Anhang offen zu legen."

Ebenfalls Peter Böckli hält zur Rechtsfolge einer wesentlichen Auflösung von stillen Reserven fest: "Der dadurch entstehende Ertrag erscheint in der Erfolgsrechnung in den meisten Fällen als ausserordentlicher, einmaliger oder periodenfremder Ertrag". Böckli, Neue OR-Rechnungslegung (2014), Rz. 1130

Weiter auch - Fontana/Handschin: Ausweis stiller Reserven in der Erfolgsrechnung, in: Der Schweizer Treuhänder 2014/8, Seite 650 - kommen in ihrem ausführlichen Beitrag ebenfalls klar zu Schluss: "Die erfolgswirksame Auflösung stiller Reserven ist daher richtigerweise regelmässig ein periodenfremder Erfolgsbestandteil ". Die Autoren sehen gegenüber dem alten Recht bei den neuen Bestimmungen eindeutig eine Verschärfung, so dass es nicht mehr genügt, eine Auflösung nur im Anhang auszuweisen. Hauptgründe dafür sind die klaren Vorschriften des Rechnungslegungsrechts 2013 bezüglich zeitlicher und sachlicher Abgrenzung, Einzelbewertung, Mindestgliederung und schliesslich der gesetzlichen Anforderung «die wirtschaftliche Lage des Unternehmens so darzustellen, dass sich Dritte ein zuverlässiges Urteil bilden können».

2) Kreisschreiben Nr. 28 vom 28. August 2008 (Wegleitung zur Bewertung von Wertpapieren ohne Kurswert für die Vermögenssteuer) - Herausgeber Schweizerische Steuerkonferenz; wonach bei der Ermittlung des Ertragswert unter anderem auch einmalige und ausserordentliche Aufwendungen und Erträge korrigiert werden müssen. Wenn z.B. die Auflösung von stillen Reserven im ordentlichen Teil der Erfolgsrechnung erfolgt, führt dies zu einem zu hohen Vermögenssteuerwert.

Der Anhang ermöglicht einen vertieften Einblick in die Jahresrechnung. Er erläutert, erklärt und dokumentiert wichtige Sachverhalte. Bei Beurteilung einer Jahresrechnung wird die Wichtigkeit des Anhangs häufig unterschätzt. In der KMU-Praxis sind Anhänge teils auch unvollständig. Dies gerade bei Unternehmen, die keine Revisionsstelle oder ausgewiesene Treuhandstelle haben. Der Anhang darf nicht zu Rechtfertigungszwecken für eine unvollständige Bilanzierung missbraucht werden. Wenn ein Sachverhalt einer Bilanzierungspflicht unterliegt, ist dieser immer zu bilanzieren.

|

Art. 959c OR |

C. Anhang |

|

1) |

Der Anhang der Jahresrechnung ergänzt und erläutert die anderen Bestandteile der Jahresrechnung. Er enthält:

|

|

2) |

Der Anhang muss weiter folgende Angaben enthalten, sofern diese nicht bereits aus der Bilanz oder der Erfolgsrechnung ersichtlich sind:

|

|

3) |

Einzelunternehmen und Personengesellschaften können auf die Erstellung des Anhangs verzichten, wenn sie nicht zur Rechnungslegung nach den Vorschriften für grössere Unternehmen verpflichtet sind. Werden in den Vorschriften zur Mindestgliederung von Bilanz und Erfolgsrechnung zusätzliche Angaben gefordert und wird auf die Erstellung eines Anhangs verzichtet, so sind diese Angaben direkt in der Bilanz oder in der Erfolgsrechnung auszuweisen. |

| 4) | Unternehmen, die Anleihensobligationen ausstehend haben, müssen Angaben zu deren Beträgen, Zinssätzen, Fälligkeiten und zu den weiteren Konditionen machen. |

Bemerkungen: Der Anhang besteht aus einem "allgemeinen Teil" mit Angaben über die angewandten Grundsätze der Rechnungslegung (falls diese nicht bereits explizit vom Gesetz vorgeschrieben sind) sowie Detailangaben (Aufschlüsselungen und nötigenfalls Erläuterungen) zu Positionen der Bilanz und Erfolgsrechnung soweit dies unter Beachtung der Grundsätze der Bilanzklarheit und Verständlichkeit - und für eine zuverlässige Urteilsbildung zur wirtschaftlichen Lage - als notwendig erscheint. Unter Punkt 2 sind beispielsweise auch Angaben zur Bewertung von Aktiven zu einem beobachtbaren Marktpreis zu machen (vgl. Art. 960b Abs.1 OR). Weiter muss der Gesamtbetrag der aufgelösten nicht bilanzierten Reserven "stillen Reserven" angegeben werden, wenn dadurch das Jahresendergebnis wesentlich besser ausgewiesen wird als es effektiv wäre. Im ersten Teil des Anhangs müssen zudem "weitere vom Gesetz verlangte Angaben" untergebracht werden. Es sind dies konkret: Abweichungen von der Annahme der Fortführung und deren Einfluss auf die wirtschaftliche Lage (Art. 958a Abs. 3 OR); Ausweis von "speziellen" Bilanzpositionen (Art. 959a Abs. 3 OR); allenfalls Forderungen und Verbindlichkeiten gegenüber Nahestehenden (Art. 959a Abs. 4 OR); Ausweis Personalaufwand sowie Abschreibungen und Wertberichtigungen im Falle einer Absatzerfolgsrechnung (Art. 959b Abs. 4 OR); allenfalls Ausweis von weiteren Positionen der Erfolgsrechnung (Art. 959b Abs. 5 OR). Weitere Zusatzinformationen, die nicht ausdrücklich vom Gesetz verlangt werden aber zur Einhaltung der Bilanzklarheit und Verständlichkeit offengelegt werden müssen (z.B. die Änderung oder Anpassung von Abschreibungssätzen), sind sinnvollerweise unter Punkt 2 des Absatzes 1 auszuweisen.

Die im zweiten Teil des Anhangs verlangten Informationen sind grösstenteils selbsterklärend. Besondere Aufmerksamkeit gilt den Angaben zu Eventualverbindlichkeiten (Abs. 2, Punkt 10). Vertragliche Geschäftsvereinbarungen, wie Gewährleistungs- oder Garantieklauseln, laufende Rechtsfälle, Sanierungszusagen (wie Patronatserklärungen), etc. und dazugehörige Risiken sind zu analysieren, um allfällige Sachverhalte offen zu legen. Weiter ist diesbezüglich die Abgrenzung zu den bilanzierungspflichtigen Verbindlichkeiten und Rückstellungen zu beachten.1) Beim Punkt "wesentliche Ereignisse nach dem Bilanzstichtag" ist über positive oder negative Ereignisse zu informieren, die zwischen dem Bilanzstichtag und der Genehmigung der Jahresrechnung - durch das zuständige Organ - eintreten. Solche Ereignisse treten erst nach dem Bilanzstichtag auf und haben in der Regel keinen direkten Vergangenheitsbezug zur Bilanz. Beispielsweise ein Elementarschaden nach Bilanzstichtag, der zu einem Mittelabfluss führen wird. Ereignisse, die einen Bezug zur Bilanz haben, z.B. Konkurs eines Debitors nach Bilanzstichtag, sind in der Bilanz wertmässig zu berücksichtigen. Das Vorliegen solcher Ereignisse und deren bilanzmässig richtige Behandlung ist sorgfältig zu prüfen. Eine Offenlegung darf nicht als Ersatz zur korrekten Bilanzierung erfolgen. Offengelegt positive Sachverhalte sind im Folgejahr weiterzuverfolgen und müssen auch zu einem positiven Ereignis führen (z.B. eine Bilanzsanierung).

Die Vorschriften bezüglich im Anhang offenlegungspflichtigen Informationen und Sachverhalten sind anspruchsvoll (auch wesentlich umfassender als in den bis 2012 geltenden Bestimmungen) und dürfen nicht einfach pro forma abgehandelt werden. Die mit der Rechnungslegung und Abschlusserstellung betrauten Personen müssen rechtzeitig Vorkehrungen zur entsprechenden Informationsbeschaffung treffend und nach Bedarf auch ausserbuchhalterische Kontrollen führen, wie z.B. eine "Schattenrechnung" zur Überwachung der Entwicklung der stillen Reserven. Einzelfirmen und Personengesellschaften müssen die Relevanz der Vorschriften mindestens im Zusammenhang mit Absatz 3 prüfen. Der Anhang ist gesetzlicher Teil der Jahresrechnung und muss, sobald er nach Bestimmungen des Wahlrechts gemäss Absatz 3 auch bei Einzelunternehmen und Personengesellschaften erstellt wird, mit der Steuererklärung den Steuerbehörden eingereicht werden.

Grössere Unternehmen haben zusätzliche Offenlegungsvorschriften zu beachten.

1) Peter Böckli unterteilt die Abgrenzung in 4 Stufen: Kein Vermerk im Anhang; Vermerk im Anhang; Erfassung einer Rückstellung und Erfassung einer Schuld. Siehe dazu Peter Böckli in der Schweizer Treuhänder 11/2012, Seite 824.

Die Bewertungsgrundsätze einer Rechnungslegungsnorm sind entscheidend für den ausgewiesenen Gewinn und die in der Bilanz dargestellte finanzielle Lage des Unternehmens. Die handelsrechtlichen Bewertungsgrundsätze sind ebenfalls massgebend zur Ermittlung des steuerbaren Gewinns und Kapitals (Massgeblichkeitsprinzip).

In der Schweiz steht bei der handelsrechtlichen Grundnorm zur Rechnungslegung der Kapital- und Gläubigerschutz im Vordergrund. Dies wird auch damit zum Ausdruck gebracht, dass zu Wiederbeschaffungszwecken sowie zur Sicherung des dauernden Gedeihens des Unternehmens zusätzliche Abschreibungen und Wertberichtigungen vorgenommen werden dürfen. Diese traditionelle schweizerische Bestimmung knüpft im Prinzip an die Corporate Governance Grundsätze zur nachhaltigen Unternehmensführung an. Es ist im volkswirtschaftlichen Interesse, wenn KMU's in guten Zeiten Reserven bilden, um konjunkturell schwächere Phasen oder Krisen besser überstehen zu können.

Die Bildung von stillen Reserven (bewusst tiefere Wertansetzung von Aktiven oder überhöhte Bewertung von Passiven) ist unter dem Ziel einer auf unternehmerische Dauerhaftigkeit ausgerichteten Unternehmensführung ausdrücklich erlaubt. Die Nettoauflösung solcher Reserven, die zu einer wesentlich günstigeren Darstellung des effektiv erwirtschafteten Ergebnisses führt, muss im Anhang mit Angabe des Gesamtbetrags offen gelegt werden.

|

Art. 960 OR |

D. Bewertung > Grundsätze |

|

1) |

Aktiven und Verbindlichkeiten werden in der Regel einzeln bewertet, sofern sie wesentlich sind und aufgrund ihrer Gleichartigkeit für die Bewertung nicht üblicherweise als Gruppe zusammengefasst werden. |

| 2) | Die Bewertung muss vorsichtig erfolgen, darf aber die zuverlässige Beurteilung der wirtschaftlichen Lage des Unternehmens nicht verhindern. |

| 3) | Bestehen konkrete Anzeichen für eine Überbewertung von Aktiven oder für zu geringe Rückstellungen, so sind die Werte zu überprüfen und gegebenenfalls anzupassen. |

Bemerkungen: Es gilt ein leicht aufgeweichtes Prinzip der Einzelbewertung; Gruppenbewertung ist nur bei Gleichartigkeit der Einzelwerte, und wenn diese üblicherweise in Gruppen zusammengefasst werden können, möglich. Im Bereich Forderungen und Warenvorräte ist eine Gesamt- / Gruppenbewertung üblich und in den meisten Fällen unproblematisch. Absatz 3 verlangt eine kritische Hinterfragung hinsichtlich verlustfreier Bewertung von Aktivpositionen aber auch der Angemessenheit von Rückstellungen passivseitig. In der Praxis stellt aktivseitig die verlustfreie Bewertung von laufenden Fertigungsaufträgen oder Halb- und Fertigfabrikate eine gewisse Herausforderung dar. Die bilanzierten Herstellungskosten zuzüglich noch anfallende Kosten bis zur Realisierung als Umsatzerlös dürfen nicht zu einem voraussichtlichen Verlust führen (vgl. Art. 960 Abs. 1). Bei Warenvorräten, wie Rohmaterial, Hilfsmittel, Fertigungsteile, Handelswaren, die anfangs des Fertigungs- oder Handelsprozesses stehen, sind aktuelle Anschaffungskosten im Normalfall und bei gutem Geschäftsgang hinsichtlich verlustfreier Bewertung eher unproblematisch. Zudem besteht allenfalls über die steuerlich privilegierte Warenreserve ein grosser Sicherheitspuffer. Besonders bei schlechterem Geschäftsgang oder offensichtlich ungenügendem Warenumschlag, technische Überalterung (Demodierung), etc. müssen solche Positionen hinsichtlich möglicher Überbewertung genauer überprüft werden. Auch beim Anlagevermögen ist bei gutem Geschäftsgang und systematischen Abschreibungen das Risiko einer Überbewertung gering. Es liegt im Interesse des Unternehmens schnell mit möglichst hohen Abschreibungen den steuerbaren Gewinn zu reduzieren (Massgeblichkeitsprinzip). Ganz anders sieht es bei schlechtem Geschäftsgang aus, wo allenfalls zukünftige Nutzungsdauern von Anlagen reduziert werden müssen. Hier ist zu überprüfen, ob der mutmassliche betriebswirtschaftliche Restwert - bemessen mit kalkulatorischen Abschreibungen - nicht unter dem Buchwert liegt. Auch bestehende Rückstellung müssen hinsichtlich korrekter Schätzung jährlich überprüft werden. Eine bestmögliche Schätzung muss unter Umständen verschiedene Szenarien mit einbeziehen und vernünftig und vorsichtig erfolgen.

Die systematische Prüfung und Beurteilung von Wertbeeinträchtigungen ist aus Swiss GAAP FER 20 und generell aus internationalen Regelwerken als Impairment-Test bekannt. Die dortigen Regeln sind fürs Handelsrecht jedoch nicht unbedingt massgebend.

|

Art. 960a OR |

D. Bewertung > Aktiven im Allgemeinen |

|

1) |

Bei ihrer Ersterfassung müssen die Aktiven höchstens zu den Anschaffungs- oder Herstellkosten bewertet werden. |

| 2) | In der Folgebewertung dürfen Aktiven nicht höher bewertet werden als zu den Anschaffungs- oder Herstellungskosten. Vorbehalten bleiben Bestimmungen für einzelne Arten von Aktiven. |

| 3) | Der nutzungs- und altersbedingte Wertverlust muss durch Abschreibungen, anderweitige Wertverluste müssen durch Wertberichtigungen berücksichtigt werden. Abschreibungen und Wertberichtigungen müssen nach den allgemein anerkannten kaufmännischen Grundsätzen vorgenommen werden. Sie sind direkt oder indirekt bei den betreffenden Aktiven zulasten der Erfolgsrechnung abzusetzen und dürfen nicht unter den Passiven ausgewiesen werden. |

| 4) | Zu Wiederbeschaffungszwecken sowie zur Sicherung des dauernden Gedeihens des Unternehmens dürfen zusätzliche Abschreibungen und Wertberichtigungen vorgenommen werden. Zu den gleichen Zwecken kann davon abgesehen werden, nicht mehr begründete Abschreibungen und Wertberichtigungen aufzulösen. |

Bemerkungen: Wertobergrenze ist grundsätzlich immer der Kostenwert. Eine tiefere Bewertung und die Bildung von stillen Reserven ist zur Sicherung des dauernden Gedeihens des Unternehmens ausdrücklich erlaubt. Es besteht ein Widerspruch zu Art. 958 Abs. 1 OR, wonach mit der Rechnungslegung die wirtschaftliche Lage des Unternehmens so darzustellen ist, dass sich Dritte darüber ein zuverlässiges Urteil bilden können. Dieser oberste Grundsatz wird aufgeweicht, wenn es um die Bildung von Wiederbeschaffungsreserven (z.B. durch Überabschreibung von Anlagegütern) sowie die Bildung von allgemeinen Reserven (z.B. durch die Nichtauflösung von nicht mehr benötige Rückstellungen) "zur Sicherung des dauernden Gedeihens des Unternehmens" geht. Wenn jedoch bestehende solche Reserven aufgelöst werden und dadurch das Unternehmensergebnis besser dargestellt wird (buchhalterisch fällt ein Passivum weg, was zu buchhalterischem Ertrag führt), muss der aufgelöste Reservebetrag im Anhang offengelegt werden. Damit wird eine gewisse Transparenz gewahrt. Der versierte Bilanzleser erkennt sofort, dass das Jahresendergebnis durch eine Reserveauflösung geschönigt wurde.

|

Art. 960b OR |

D. Bewertung > Aktiven mit Börsenkurs |

|

1) |

In der Folgebewertung dürfen Aktiven mit Börsenkurs oder einem anderen beobachtbaren Marktpreis in einem aktiven Markt zum Kurs oder Marktpreis am Bilanzstichtag bewertet werden, auch wenn dieser über dem Nennwert oder dem Anschaffungswert liegt. Wer von diesem Recht Gebrauch macht, muss alle Aktiven der entsprechenden Position der Bilanz, die einen beobachtbaren Marktpreis aufweisen, zum Kurs oder Marktpreis am Bilanzstichtag bewerten. Im Anhang muss auf diese Bewertung hingewiesen werden. Der Gesamtwert der entsprechenden Aktiven muss für Wertschriften und übrige Aktiven mit beobachtbarem Marktpreis je gesondert offengelegt werden. |

| 2) | Werden Aktiven zum Börsenkurs oder zum Marktpreis am Bilanzstichtag bewertet, so darf eine Wertberichtigung zulasten der Erfolgsrechnung gebildet werden, um Schwankungen im Kursverlauf Rechnung zu tragen. Solche Wertberichtigungen sind jedoch nicht zulässig, wenn dadurch sowohl der Anschaffungswert als auch der allenfalls tiefere Kurswert unterschritten würden. Der Betrag der Schwankungsreserven ist insgesamt in der Bilanz oder im Anhang gesondert auszuweisen. |

Bemerkungen: Aktiven mit Börsenkurs oder einem anderen beobachtbaren Marktpreis "in einem aktiven Markt" sind die einzige Ausnahme, wo das Kostenwertprinzip bei Bilanzierung zu Fortführungswerten durchbrochen werden kann.1) Solche Aktiven können im Umlaufvermögen oder dem allgemeinen Charakter des Gesetzestextes entsprechend auch im Anlagevermögen sein. Wird zu Markpreis bewertet, gilt dies für alle Vermögenswerte innerhalb der gleichen Position. Im Anhang muss auf die entsprechende Bewertung hingewiesen werden. Höchstwert ist immer der beobachtbarer Marktpreis zum Bilanzstichtag (bei Wertschriften beispielsweise der Börsenkurs). Der "beobachtbare Marktpreis" wird im Gesetz nicht genauer definiert. In Frage kommen primär Referenzwerte von Märkten mit homogenen Produkten und transparenter Preisbildung im Umfeld eines echten Wettbewerbs.2) Aktiv ist ein Markt erst, wenn auch tatsächlich ein liquider Handel stattfindet. Alternative Marktpreisbewertungen sind zum Beispiel bei gewissen Rohstoffen vorstellbar (wie Goldbestand eines Bijoutiers). Bei einer Markpreisbewertung ist zu beachten, dass die Aufwertung von Gütern des Umlaufvermögens grundsätzlich im Widerspruch zum Realisationsprinzip steht, denn mit der Aufwertung wird künftiger, noch nicht realisierter Umsatz bereits als realisiert ausgewiesen (vgl. Kleibold in der Schweizer Treuhänder 11/2012). Gemäss Gesetzestext ist die "Schwankungsreserve" als Wertberichtigung mit Charakter eines Sicherheitspolsters zu verstehen. Eine Schwankungsreserve darf nicht zu einer netto Bewertung unter dem Anschaffungswert oder effektiv noch tieferem Kurswert führen. Bei einem "Marktpreis" unter dem Anschaffungswert kann es somit keine Wertschwankungsreserve im Sinne von Absatz 2 geben.

1) von dieser allgemein zulässigen Marktpreisbewertung zu unterscheiden sind die Aufwertungsmöglichkeiten zur Beseitigung eines Bilanzverlustes (Art. 670 ORalt verschoben in Art. 725c OR), welche weiterhin gültig sind

2) Experten sprechen auch von einem Markt mit "nahezu vollkommenem Wettbewerb", der als beste Voraussetzung gilt, um "Marktpreiswerte" bei Gütern ohne Börsenhandel und Kurs heranziehen zu können. Generell sind Aufwertungen auf einen "beobachtbaren Marktpreis" sehr vorsichtig, restriktiv und sorgfältig anzugehen, dies insbesondere auch, wenn z.B. bereits ein Kapitalverlust besteht und den Bestimmungen von Art. 725 OR besondere Beachtung beigemessen werden muss (vergl. dazu Wyss und Mittelsteadt in der Schweizer Treuhänder 11/2012). Weiter erachtet Peter Böckli (Schweizer Treuhänder 11/2012, Seite 826) die Anwendung eines beobachtbaren Marktpreises im Anlagevermögen in den meisten Fällen als widersprüchlich und dysfunktional zu den allgemein geltenden Impairment-Regeln gemäss Art. 960 Abs. 3 und Art. 960a Abs. 3 Satz 1 OR.

|

Art. 960c OR |

D. Bewertung > Vorräte und nicht fakturierte Dienstleistungen |

|

1) |

Liegt in der Folgebewertung von Vorräten und nicht fakturierten Dienstleistungen der Veräusserungswert unter Berücksichtigung noch anfallender Kosten am Bilanzstichtag unter den Anschaffungs- oder Herstellungskosten, so muss dieser Wert eingesetzt werden. |

| 2) | Als Vorräte gelten Rohmaterial, Erzeugnisse in Arbeit, fertige Erzeugnisse und Handelswaren. |

Bemerkungen: Güter oder noch nicht fakturierte Leistungen des Wertschöpfungsprozesses dürfen höchstens zu den Anschaffungs- oder Herstellkosten bewertet werden. Ist dieser Wert am Bilanzstichtag höher als der allgemein geltende Marktpreis, so darf höchstens dieser niedrigere Wert bilanziert werden. Die Bilanzierung muss "verlustfrei" sein. Offensichtlich entstehende Verluste bei der zukünftigen Realisierung der Güter als Umsatzerlös am Markt müssen in der Bilanz durch entsprechende Wertkorrektur berücksichtigt werden (Niederstwertprinzip).

|

Art. 960d OR |

D. Bewertung > Anlagevermögen |

|

1) |

Als Anlagevermögen gelten Werte, die in der Absicht langfristiger Nutzung oder langfristigen Haltens erworben werden. |

| 2) | Als langfristig gilt ein Zeitraum von mehr als zwölf Monaten. |

| 3) | Als Beteiligungen gelten Anteile am Kapital eines anderen Unternehmens, die langfristig gehalten werden und einen massgeblichen Einfluss vermitteln. Dieser wird vermutet, wenn die Anteile mindestens 20 Prozent der Stimmrechte gewähren. |

Bemerkungen: Als Anlagevermögen gilt, was mit der Absicht längerfristiger Nutzung (mehr als zwölf Monate) erworben wurde. Die Grenze von / ab 13 Monaten knüpft an die Grenze von / bis 12 Monaten der Positionen des Umlaufvermögens an. Entscheidend ist immer die Absicht der langfristigen Nutzung oder des langfristigen Haltens beim Erwerb. Güter des unternehmerisch spezifischen Umsatzprozesses können nicht bei längerem Halten zu langfristigen Gütern mutiert werden.

|

Art. 960e OR |

D. Bewertung > Verbindlichkeiten |

|

1) |

Verbindlichkeiten müssen zum Nennwert eingesetzt werden. |

| 2) | Lassen vergangene Ereignisse einen Mittelabfluss in künftigen Geschäftsjahren erwarten, so müssen die voraussichtlich erforderlichen Rückstellungen zulasten der Erfolgsrechnung gebildet werden. |

| 3) |

Rückstellungen dürfen zudem insbesondere gebildet werden für:

|

| 4) | Nicht mehr begründete Rückstellungen müssen nicht aufgelöst werden. |

Bemerkungen: Bei Verbindlichkeiten steht die Vollständigkeit der Bilanzierung im Vordergrund. Die Bewertung stellt im Normalfall keine besondere Herausforderung dar. Der Nennwert entspricht dem absoluten Währungsbetrag (CHF oder zum Stichtag umgerechneter Fremdwährungsbetrag). Eine Barwertbilanzierung mittels Abdiskontierung längerfristiger Verbindlichkeiten ist nicht möglich. Für vergangene Ereignisse, aus denen ein zukünftiger Mittelabfluss zu erwarten ist, sind Rückstellungen zu Lasten der Erfolgsrechnung zu bilden. Dies kann bespielweise bei einem Mieterausbau für den Rückbau am Vertragsende der Fall sein. Ebenfalls zukünftige Garantieleistungen müssen mittels einer solchen Rückstellung berücksichtigt werden. Generell gilt eine Bilanzierungspflicht für solche Ereignisse. Zu erwartende zukünftige Mittelabflüsse haben ebenfalls eine Bedeutung hinsichtlich drohender Zahlungsunfähigkeit. Offensichtlich überhöhte und nicht belegbare Rückstellungen werden von den Steuerbehörden aufgerechnet. Damit die Jahresrechnung nicht willkürlich durch Bildung und Auflösung von Reserven manipuliert werden kann, muss mindestens eine Nettoauflösung von "stillen Reserven" im Anhang offengelegt werden. Zudem handelt es sich insbesondere im Fall einer Auflösung von Reserven in den meisten Fällen um ausserordentlichen, einmaligen oder periodenfremden Ertrag, welcher separat und ausserhalb des ordentliches Ergebnisses in der Erfolgsrechnung ausgewiesen werden muss.

|

Art. 960f OR |

E. Bewertung > Zwischenabschluss |

|

1) |

Ein Zwischenabschluss ist nach den Vorschriften zur Jahresrechnung zu erstellen und enthält eine Bilanz, eine Erfolgsrechnung und einen Anhang. Die Vorschriften für grössere Unternehmen und Konzerne bleiben vorbehalten. |

|

2) |

Vereinfachungen oder Verkürzungen sind zulässig, sofern keine Beeinträchtigung der Darstellung des Geschäftsgangs entsteht. Es sind mindestens die Überschriften und Zwischensummen auszuweisen, die in der letzten Jahresrechnung enthalten sind. Zudem enthält der Anhang des Zwischenabschlusses die folgenden Angaben:

|

|

3) |

Der Zwischenabschluss ist als solcher zu bezeichnen. Er ist vom Vorsitzenden des obersten Leitungs- oder Verwaltungsorgans und innerhalb des Unternehmens für den Zwischenabschluss zuständigen Person zu unterzeichnen. |

Bemerkungen: Dieser Artikel wurde mit der Aktienrechtsrevision 2023 neu im Rechnungslegungsrecht ergänzt. Immer wenn das Gesetz eine "Zwischenbilanz" verlangt, ist ein vollständiger Zwischenabschluss (Bilanz, Erfolgsrechnung und Anhang) zu erstellen. Vereinfachungen und Verkürzungen sind möglich, müssen jedoch im Anhang erläutert werden und dürfen die Darstellung des Geschäftsgangs nicht beeinträchtigen. Ein Zwischenabschluss ist nach den Vorschriften zur Jahresrechnung zu erstellen. Es sind somit grundsätzlich alle Bestimmungen des Rechnungslegungsrechts zu berücksichtigen. Insbesondere die Grundsätze ordnungsgemässer Rechnungslegung von Art. 958c OR sowie die allgemeinen Bestimmungen zur Bilanzierungspflicht und Bilanzierungsfähigkeit. Die Bestimmungen zur Bilanzierungspflicht und Bilanzierungsfähigkeit sind im Zusammenhang mit der Pflicht zur Erstellung eines Zwischenabschlusses im Fall begründeter Besorgnis einer Überschuldung (Art. 725b Abs. 1) von besonderer Bedeutung.

Die grundlegenden handelsrechtlichen Bestimmungen zur Rechnungslegung gelten für alle Unternehmen, unabhängig ihrer Rechtsform und Grösse.

Die Corporate Governance Anforderungen im Bereich Rechnungslegung und Informationsvermittlung zur wirtschaftlichen Lage sind bei grösseren Unternehmen wesentlich höher als bei typischen KMU-Unternehmen, wo die Eigentümer in der Regel im Leitungsorgan sind und die Geschäftsführung ebenfalls selber wahrnehmen.

Als grössere Unternehmen gelten gemäss Art. 727 OR Organisationen, die bestimmte Abgrenzungskriterien und Qualifikationen erfüllen.

A) Gesellschaften, die zwei der nachstehenden Grössen in zwei aufeinander folgenden Geschäftsjahren überschreiten:

- Bilanzsumme von 20 Millionen Franken

- Umsatzerlös von 40 Millionen Franken

- 250 Vollzeitstellen im Jahresdurchschnitt

B) Gesellschaften, die zur Erstellung einer Konzernrechnung verpflichtet sind.

C) Publikumsgesellschaften und Gesellschaften mit ausstehenden Anleihensobligationen.

|

Art. 961 OR |

A. Zusätzliche Anforderungen an den Geschäftsbericht |

|

|

Unternehmen, die von Gesetzes wegen zu einer ordentlichen Revision verpflichtet sind, müssen:

|

Bemerkungen: Die zusätzlichen Inhalte werden in den Artikeln 961a bis 961d präzisiert.

|

Art. 961a OR |

B. Zusätzliche Angaben im Anhang zur Jahresrechnung |

|

|

Im Anhang der Jahresrechnung müssen zusätzlich Angaben gemacht werden:

|

Bemerkungen: Mit einer nach Fälligkeiten gestaffelten Darstellung der Finanzverbindlichkeiten wird Auskunft über den zukünftigen Refinanzierungsbedarf im langfristigen Bereich erteilt.

|

Art. 961b OR |

C. Geldflussrechnung |

|

|

Die Geldflussrechnung stellt die Veränderung der flüssigen Mittel aus der Geschäftstätigkeit, der Investitionstätigkeit und der Finanzierungstätigkeit je gesondert dar. |

Bemerkungen: Die detaillierte Ausgestaltung der Geldflussrechnung hat nach allgemein anerkannten Grundsätzen zu erfolgen. In der Praxis wird der Geldfluss meistens mit der indirekten Methode dargestellt. Ausgehend vom Periodenergebnis werden die fondsunwirksamen Aufwände und Erträge aufgelistet, was den Mittelfluss aus Geschäftstätigkeit (Cash-Flow) ergibt. Dazu werden die wichtigsten Geldflüsse im Investitions- und im Finanzierungsbereich dargestellt. Das Endergebnis entspricht der Veränderung der flüssigen Mittel (Liquiditätsfonds). Als Richtlinie für die detaillierte Ausgestaltung der Geldflussrechnung kann Swiss GAAP FER 4 herangezogen werden. Die Geldflussrechnung ist Teil der Rechnungslegung und unterliegt somit der Editionspflicht, insbesondere auch gegenüber Steuerbehörden.

|

Art. 961c OR |

D. Lagebericht |

|

1) |

Der Lagebericht stellt den Geschäftsverlauf und die wirtschaftliche Lage des Unternehmens sowie gegebenenfalls des Konzerns am Ende des Geschäftsjahres unter Gesichtspunkten dar, die in der Jahresrechnung nicht zum Ausdruck kommen. |

|

2) |

Der Lagebericht muss namentlich Aufschluss geben über:

|

|

3) |

Der Lagebericht darf der Darstellung der wirtschaftlichen Lage in der Jahresrechnung nicht widersprechen. |

Bemerkungen: Der Lagebericht ist eine schriftliche Darstellung des primär "finanzwirtschaftlich" relevanten Geschäftsverlaufs, der diesbezüglichen Risiken sowie Zukunftsaussichten. Es geht um Aspekte, die mit dem Zahlenwerk der Jahresrechnung nicht zum Ausdruck gebracht werden können. Der Lagebericht ist kein Strategiepapier sondern eine Ergänzung zur zahlenmässigen Rechenschaftsablage über die finanzielle Situation. Zur Beurteilung der wirtschaftlichen Lage eines Unternehmens ist eine rein vergangenheitsbezogene Analyse nicht ausreichend. Bei schlechter Ertragslage sind die Bestellungs- und Auftragslage unter Umständen entscheidend für die Sicherung der Fortführung. Risikobeurteilung und Zukunftsaussichten haben gegenseitige Abhängigkeiten. So hat ein bestimmtes Risiko in Zukunft bestimmte Investitionen zur Folge, welche auf eine bestimmte Art und Weise finanziert werden müssen. Der Lagebericht ersetzt ab 2013 den früheren Jahresbericht gemäss Art. 663d Abs. 1 ORalt, welcher über "den Geschäftsverlauf sowie die wirtschaftliche und finanzielle Lage der Gesellschaft" Auskunft gab. Bei Unternehmen unterhalb der Grössenkriterien von Art. 727 OR, ist die gesetzliche Pflicht zur Erstellung eine schriftlichen "Jahresberichts" im Sinne eines Lageberichts ab 2013 weggefallen. Der "Geschäftsbericht" nach Art. 958 Abs. 2 ist grundsätzlich ausreichend.

|

Art. 961d OR |

E. Erleichterungen |

|

1) |

Auf die zusätzlichen Angaben im Anhang zur Jahresrechnung, die Geldflussrechnung und den Lagebericht kann verzichtet werden, wenn:

|

|

2) |

Es können einen Rechnungslegung nach den Vorschriften dieses Abschnitts verlangen:

|

Bemerkungen: Mit der Aktienrechtsrevision 2023 wurde in Absatz 1, Punkt 1 auch das Vorliegen eines Einzelabschluss ("Abschluss") nach einem anerkannten Standard als Erleichterungsgrund für den Verzicht auf zusätzliche Angaben im Anhang, die Geldflussrechnung sowie den Lagebericht ermöglicht. Erstellt somit ein nach Art. 727 OR "grösseres Unternehmen" einen Abschluss nach einem anerkannten Standard, muss es die zusätzlichen Angaben nach Rechnungslegungsrecht nicht mehr machen (wie wenn es Teil einer Konzernrechnung nach anerkanntem Standard wäre). Minderheitsaktionäre / Gesellschafter oder andere berechtigte Personen mit beispielsweise direktem Eigeninteresse an einer Tochtergesellschaft in einer Konzernstruktur, können die gesetzlich verlangten Zusatzangaben für grössere Gesellschaften (bei der entsprechenden Tochtergesellschaft) ab einem bestimmten Quorum verlangen.

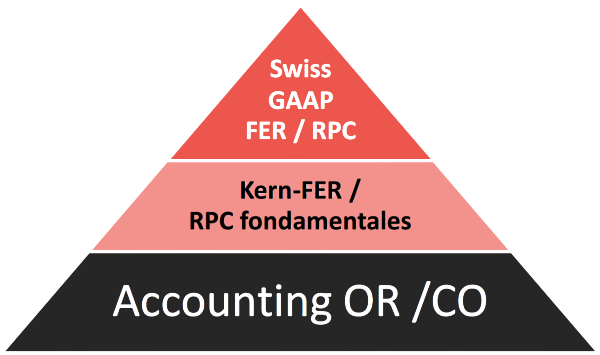

Ein Rechnungslegungsstandard besteht aus Regeln betreffend Ausweis, Gliederung, Bewertung und zusätzlichen Angaben zur finanziellen Berichterstattung des Unternehmens. Ziel des Regelwerks ist dem Bilanzleser ein möglichst genaues Bild über die finanzielle Situation des Unternehmens zu liefern, um damit auch die Zahlen verschiedener Unternehmen miteinander vergleichbar zu machen.

Das handelsrechtliche Regelwerk ist traditionsgemäss eher auf den Gläubigerschutz ausgerichtet. Die internationalen Standards hingegen sollen möglichst "wahre" und "faire" Werte (True and fair view) zum Geschäftsstand und Geschäftsergebnis (Performance) liefern.

Für grössere schweizerische Unternehmen kommen als Alternative für die Rechnungslegung nach Handelsrecht folgende anerkannte Standards in Frage:

Gemäss Verordnung über die anerkannten Standards zur Rechnungslegung (VASR) ist zudem die Anwendung folgender Standards möglich:

- IFRS - International Financial Reporting Standards

- US-GAAP - United States Generally Accepted Accounting Principals

- IPSAS - International Public Sector Accounting Standards

|

Art. 962 OR |

A. Im Allgemeinen |

|

1) |

Es müssen zusätzlich zur Jahresrechnung nach diesem Titel einen Abschluss nach einem anerkannten Standard zur Rechnungslegung erstellen:

|

|

2) |

Es können zudem einen Abschluss nach einem anerkannten Standard verlangen:

|

| 3) | Die Pflicht zur Erstellung eines Abschlusses nach einem anerkannten Standard entfällt, wenn eine Konzernrechnung nach einem anerkannten Standard erstellt wird. |

| 4) | Das oberste Leitungs- oder Verwaltungsorgan ist für die Wahl des anerkannten Standards zuständig, sofern die Statuten, der Gesellschaftsvertrag oder die Stiftungsurkunde keine anderslautenden Vorgaben enthalten oder das oberste Organ den anerkannten Standard nicht festlegt. |

Bemerkungen: Für kleinere Unternehmen mit aussenstehenden Beteiligten hat sich Swiss GAAP FER als Standard etabliert. Die Rechnungslegung und der Gewinnausweis werden klarer definiert, was das Vertrauen bei Minderheiten fördert.

|

Art. 962a OR |

B. Anerkannte Standards zur Rechnungslegung |

|

1) |

Wird ein Abschluss nach einem anerkannten Standard zur Rechnungslegung erstellt, so muss dieser im Abschluss angegeben werden. |

| 2) | Der gewählte anerkannte Standard muss in seiner Gesamtheit und für den ganzen Abschluss übernommen werden. |

|

3) |

Die Einhaltung des anerkannten Standards muss durch einen zugelassenen Revisionsexperten geprüft werden. Es ist eine ordentliche Revision des Abschlusses durchzuführen. |

|

4) |

Der Abschluss nach einem anerkannten Standard muss dem obersten Organ anlässlich der Genehmigung der Jahresrechnung vorgelegt werden, bedarf aber keiner Genehmigung. |

| 5) | Der Bundesrat bezeichnet die anerkannten Standards. Er kann die Voraussetzungen festlegen, die für die Wahl eines Standards oder den Wechsel von einem Standard zum anderen erfüllt sein müssen. |

Bemerkungen: Die Einhaltung des anerkannten Standards muss durch eine ordentliche Revision geprüft werden. Dies gilt gemäss Kurt Schülle nicht 1), wenn ein Unternehmen oder eine Organisation die Jahresrechnung auf freiwilliger Basis nach einem anerkannten Standard erstellt (also ausserhalb der Voraussetzungen von Art. 962 OR). So beispielsweise bei Non-Profit-Organisationen, die im gemeinnützigen Bereich tätig sind und die ZEWO-Bestimmungen Swiss GAAP FER 21 anzuwenden haben. Nur die Anwendung der Kern-FER 2) bedingt ebenfalls nicht eine ordentlichen Revision. Zu beachten ist, dass sobald eine ordentliche Revision durchgeführt wird, die Revisionsstelle das Vorhandensein eines "Internen Kontrollsystems" prüfen muss.

1) Vergl. Kurt Schülle in der SCHWEIZER TREUHÄNDER 1-2/2012, Seite 39 / anderer Meinung ist Peter Böckli, gemäss ihm muss ein Abschluss nach anerkanntem Standard stets ordentlich revidiert werden (vergl. der SCHWEIZER TREUHÄNDER 10/2012, Seite 697)

2) möglich falls Bilanzsumme nicht über CHF 10 Mio, Jahresumsatz nicht über 20 Mio und nicht mehr als 50 Vollzeitstellen (zwei der Kriterien dürfen in zwei aufeinanderfolgenden Jahren nicht überschritten werden)

Wenn mehrere rechtlich selbständige Unternehmen unter einheitlicher Leitung oder Kontrolle stehen und eine wirtschaftliche Einheit bilden, spricht man von einem Konzern. Der rein wirtschaftliche (oder gewinnorientierte) Zweck ist nicht eine zwingende Voraussetzung. Eine "Konzernstruktur" kann sich z.B. auch unter mehreren Non-Profit Organisationen ergeben, wenn bestimmte Kriterien wie Weisungsrecht, gemeinsamer Auftritt, finanzielle Verknüpfungen gegeben sind.

Ein Konzern besteht grundsätzlich aus einer Muttergesellschaft, Tochtergesellschaften und allenfalls noch Enkelgesellschaften (Konsolidierungskreis). Die Verbindung ergibt sich über direkte oder indirekte Beteiligungsverhältnisse und Beherrschung der Leitungsorgane der Untergesellschaften.

Mit der Konzernrechnung werden konzerninternen Transaktionen und finanziellen Verbindungen eliminiert. Massgebend ist die wirtschaftliche Leistung, welche gegenüber Dritten (ausserhalb des Konsolidierungskreises) erbracht wird. Nur mit einer konsolidierten Betrachtungsweise kann die effektive wirtschaftliche Leistung und finanzielle Situation der Gesamteinheit korrekt beurteilt werden.

|

Art. 963 OR |

A. Pflicht zur Erstellung |

| 1) | Kontrolliert eine rechnungslegungspflichtige juristische Person ein oder mehrere rechnungslegungspflichtige Unternehmen, so muss sie im Geschäftsbericht für die Gesamtheit der kontrollierten Unternehmen eine konsolidierte Jahresrechnung (Konzernrechnung) erstellen. |

|

2) |

Eine juristische Person kontrolliert ein anderes Unternehmen, wenn sie:

|

| 3) | Ein nach Artikel 963b anerkannter Standard kann den Kreis der zu konsolidierenden Unternehmen definieren. |

| 4) | Vereine, Stiftungen und Genossenschaften können die Pflicht zur Erstellung der Konzernrechnung an ein kontrolliertes Unternehmen übertragen, wenn das betreffende kontrollierte Unternehmen durch Stimmenmehrheit oder auf andere Weise sämtliche weiteren Unternehmen unter einheitlicher Leitung zusammenfasst und nachweist, dass es die Beherrschung tatsächlich ausübt. |

Bemerkungen: Voraussetzung für die Konsolidierungspflicht ist immer die Möglichkeit der Ausübung der "Kontrolle" (Kontrollprinzip) über ein oder mehrere rechnungslegungspflichtige Unternehmen und eine eigene juristische Rechtspersönlichkeit. Wenn eine Privatperson (oder ein Einzel- oder Personenunternehmen) mehrere Beteiligungen mit entsprechendem Einfluss direkt hält, ist diese Person nicht konsolidierungspflichtig obschon unter Umständen intensive Verflechtungen zwischen den einzelnen Gesellschaften bestehen. In einem solchen Fall müssen mindestens die Forderungen und Verbindlichkeiten gegenüber direkt oder indirekt Beteiligten sowie gegenüber Unternehmen, an denen direkt oder indirekt eine Beteiligung besteht, gesondert in den Bilanzen oder in den Anhängen der einzelnen Gesellschaften ausgewiesen werden (Art. 959a Abs. 4 OR). Mit Absatz 4 soll ermöglicht werden, dass in nicht primär gewinn- und besitzorientierten Strukturen eine Konsolidierung auch über eine bestimmte organisatorische Einheit erfolgen kann, wenn von dieser die Beherrschung und Kontrolle der Gruppe nachweislich ausgeübt werden kann.

|

Art. 963a OR |

B. Befreiung von der Pflicht zur Erstellung |

|

1) |

Die Eine juristische Person ist von der Pflicht zur Erstellung einer Konzernrechnung befreit, wenn sie:

|

|

2) |

Eine Konzernrechnung ist dennoch zu erstellen, wenn:

|

|

3) |

Erfolgt die Rechnungslegung nicht in Franken, so ist zur Feststellung der Werte gemäss Absatz 1 Ziffer 1 für die Bilanzsumme der Umrechnungskurs zum Bilanzstichtag und für den Umsatzerlös der Jahresdurchschnittskurs massgeben. |

Bemerkungen: Bei komplexen und intransparenten Verhältnissen muss in der Regel ebenfalls eine Konzernrechnung erstellt werden, da ansonsten keine möglichst zuverlässige Beurteilung der wirtschaftlichen Lage (Vermögens- und Ertragslage) möglich ist. Mit der Aktienrechtsrevision 2023 wurde beim Verein die 10% Quote zum Verlangen einer Konzernrechnung seitens Vereinsmitglieder auf 20% erhöht. Ebenfalls anlässlich Aktienrechtsrevision 2023 wurde Abs. 3 des Artikels ersetzt. Der alte Absatz 3 ist im neuen Recht über Art. 958e OR (Informationspflicht im Bereich Veröffentlichung und Einsichtnahme) abgedeckt. Absatz 3 präzisiert ab 2023, dass im Falle von Fremdwährungsabschlüssen zur Ermittlung der Schwellenwerte von Absatz 1 Stichtagskurse bei der Bilanz und Durchschnittskurse beim Umsatzerlös massgebend sind.

|

Art. 963b OR |

C. Anerkannte Standards zur Rechnungslegung |

|

1) |

Die Konzernrechnung folgender Unternehmen muss nach einem anerkannten Standard zur Rechnungslegung erstellt werden:

|

| 2) | Artikel 962a Absätze 1-3 und 5 ist sinngemäss anwendbar. |