Les dispositions concernant la tenue et l’établissement des comptes annuels du droit commercial fondent la base de la présentation des comptes annuels et du compte rendu financier de chaque entreprise et organisation en Suisse. Le concept légal de base en matière de présentation des comptes oriente prioritairement sur la protection du patrimoine et les intérêts des créanciers –

Les dispositions concernant la tenue et l’établissement des comptes annuels du droit commercial fondent la base de la présentation des comptes annuels et du compte rendu financier de chaque entreprise et organisation en Suisse. Le concept légal de base en matière de présentation des comptes oriente prioritairement sur la protection du patrimoine et les intérêts des créanciers –

et non pas sur la performance économique.

Cela va probablement dans le sens de la plupart des PME traditionnelles et permet à celles-ci d’établir les comptes annuels d’une manière „prudente“ et de constituer des réserves. Ce concept de base correspond également, sur le fond, aux règles d’une bonne « Gouvernance » d’entreprise, qui est axée sur la génération de valeurs durables.

Certains experts critiquent le nouveau droit comptable pour la possibilité explicite qu’il donne de constituer des réserves, ce qui empêcherait la transparence. Il est évident que chez des entreprises plus grandes, où des donneurs de fonds ne sont pas impliqués dans la gestion ou la surveillance, les besoins d’information des investisseurs, teneurs de parts hors de la gestion et généralement des minoritaires, doivent être respectés par des comptes annuels présentés selon une approche économique. Cela vaut également pour des NPO, coopératives ou associations d’une certaine grandeur. Des comptes annuels présentés selon une norme économique et « True and Fair View » - qui donnent ainsi une image fidèle du patrimoine, de la situation financière et des résultats – sont également mieux appropriés comme outil de gestion et de contrôle. Après le respect des dispositions légales de base, le degré d’informations complémentaires est finalement dépendant des besoins d’informations concrètes des personnes auxquelles les comptes sont adressés.

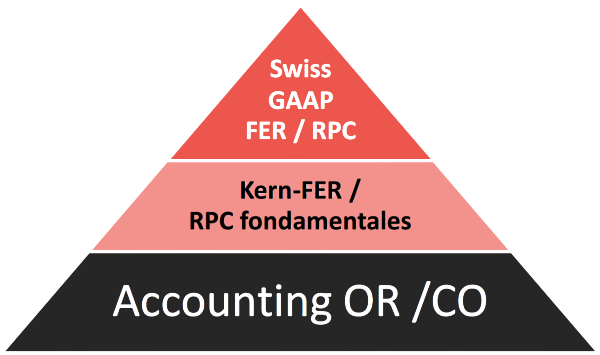

Grace à son concept modulaire, le droit comptable Suisse peut répondre à tous les besoins. A un premier niveau, les principes de régularité pour la tenue de la comptabilité sont clairement stipulés. Ces principes – qui sont parfois un peu oubliés – forment la base pour l’établissement des comptes selon les normes minimales prescrites par la loi ou bien selon les besoins d’informations complémentaires des personnes concernées.

La qualité et le degré d’information du droit comptable Suisse peut être classifié de la manière suivante :

- Dispositions du code des obligations, en particulier les articles 958 suivantes

- Cadre conceptuel et RPC fondamentales 1-6 de Swiss GAAP RPC (RPC fondamentales)

- Swiss GAAP RPC (SGR)

- Application d’une autre norme comptable reconnue par le Conseil fédéral

L’entrepreneur de la toute petite entité ne se pose, en règle générale, pas de questions concernant le concept en matière d’établissement des comptes. Il est plutôt sensibilisé à des questions orientées résultat, c’est-à-dire vers le „Cash“, les recettes et les dépenses. Egalement à ce niveau le DC reste flexible et offre des simplifications. En effet, les entreprises individuelles et les sociétés de personnes qui réalisent un chiffre d’affaires annuel inférieur à CHF 500'000 peuvent tenir seulement une comptabilité des recettes et des dépenses ainsi que du patrimoine. Cela est également possible pour les petites associations et fondations. Le régime simplifié de comptabilité est comparable aux dispositions fiscales déjà connues en matière de régularité des relevés des recettes et des dépenses commerciales. Il est en principe suffisant de tenir uniquement une comptabilité simple sur les recettes et les dépenses. À la date de clôture il faut également établir les états des éléments de la fortune, comme l’inventaire des marchandises et les listes des débiteurs et créditeurs. Le principe de régularité de la comptabilité s’applique uniquement par analogie. Dans la pratique, cette simplification « technique » fait seulement du sens pour de toutes petites entités et lors d’une situation générale et commerciale très simple. Autrement il est plus efficient de travailler directement avec un logiciel de comptabilité pour petites entreprises. Avec une bonne organisation, il est également possible de simplifier, par un petit système intégré, les procédures et d’automatiser une partie des enregistrements comptables, par exemple par un module complémentaire pour vente et gestion commerciale. Cela peut amener aussi à des toutes petites structures plus d’avantages que l’application des « simplifications » prévues par la loi.

Dans la plupart des cas, les entreprises individuelles et les sociétés de personnes ne sont pas tenues d’établir l’annexe aux comptes annuels, ce qui est une simplification véritable. Ces entités doivent néanmoins respecter explicitement les dispositions sur la structure minimale du bilan et du compte d’exploitation et fournir des informations supplémentaires, qui peuvent normalement également être présentées au niveau de l’annexe, directement au bilan ou dans le compte d’exploitation. Il peut s’agir par exemple de créances ou dettes envers de personnes proches ou bien d’autres éléments d’une importance relative afin que la situation économique de l’entreprise puisse être jugée correctement – un élément important peut être par exemple une dissolution de réserves latentes qui devra ainsi être présentée au niveau du compte d’exploitation au moins comme produit exceptionnel ou hors période.

Il est à souligner également que des petites entités, jusqu’au seuil d’un chiffre d’affaires de CHF 100'000, peuvent déroger au principe de la délimitation périodique et établir seulement une comptabilité de dépenses et de recettes. Dès lors il est possible de saisir les opérations seulement lorsque des liquidités ou des moyens de paiement équivalents sont encaissés ou décaissés. Les postes ouvertes ne doivent pas être pris en compte. Le résultat avant amortissements d’un tel compte d’exploitation représente donc directement du Cash-Flow (comptabilité à Cash-Basis).

Le cadre comptable est le fondement pour la tenue de la comptabilité et pour l’établissement des comptes annuels. Un cadre ou plan comptable est composé de groupes, sous-groupes et comptes.

Les opérations financières sont enregistrées dans les comptes. On entend par pièce comptable tout document écrit, établi sur support papier, sur support électronique ou sous toute forme équivalente, qui permet la vérification de la transaction ou du fait qui est l’objet de l’enregistrement.

Dans le tableau suivant il est exposé comment les comptes sont affectés au postes du bilan et du compte de résultat selon la structure minimale demandée par la loi. La comptabilité est tenue dans la monnaie nationale ou dans la monnaie la plus importante au regard des activités de l’entreprise. Elle est à tenir dans une des langues nationales (F, D, I, Romantsch) ou en anglais. On peut ainsi se poser la question, si une entreprise étrangère, qui entretient en Suisse une succursale, peut également appliquer directement son plan comptable étranger. Dans ce cas, l’affectation des comptes devra être faite strictement selon la structure minimale du bilan et du compte de résultat – même si une adaptation aux particularités de l’entreprise et de la branche reste possible. Lors de l’application d’un plan comptable étranger, il faudrait également respecter les directives comptables de la TVA Suisse et des assurances sociales. Une implantation directe d’un plan comptable autre que Suisse semble à premier vue possible, mais aboutirait certainement à des problèmes de détails lors de la réalisation et de l’application. Pour la comparaison entre la structure minimale selon droit comptable et Swiss GAAP RPC il est renvoyé à la rubrique « CH-Accounting ».

| Structure minimale du droit comptable |

PME Suisse * |

SKR 03 Allemagne * |

Plan Comptable Général Français * |

| ACTIF | |||

| 1. Actif circulant | |||

| Trésorerie et actifs cotés en bourse détenus à court terme | 1000 Caisse 1020 Banque 1060 Titres |

1000 Kasse 1100 Postgiro 1200 Bank 1348 sonstige Wertpapiere |

5300 Caisse 5120 Banques 5140 Chèques postaux 5070 Bons tu Trésor et bon de caisse à court terme |

| Créances résultant de la vente de biens et de prestations de services | 1100 Créances clients 1109 Ducroire |

1400 Forderungen LL 0998 Einzelwertbe-richtigungen auf Forderungen |

4111 Clients - Ventes de biens ou de prestations de services 68174 Provisions créances |

| Autres créances à court terme | 1140 Emprunts à court terme (tiers) 1150 Emprunts à court terme (participation) 1170 TVA déductible sur achats de matériel et prestations de services 1176 Impôt anticipé à récupérer 1194 Compte courtant primes d'assurances |

1500 Sonstige Vermögens-gegenstände (Forderungen bis 1 Jahr) 1594 Forderungen gg. verbundene Unternehmen 1570 Vorsteuer |

467X Autres comptes débiteurs 4380 Organismes sociaux 4555 Associés - Comptes courrants 451X Groupe 4456 Taxes sur le chiffres d'affaires déductibles |

| Stocks et prestations de services non facturées | 1200 Stocks de marchandiese 1280 Travaux / Prestations en cours |

3980 Bestand Waren | 3100 Matières premières et fournitures 3450 Prestations de services en cours |

| Actifs de régularisation | 1300 Charges payées d'avance 1301 Produits à recevoir |

0980 Aktive Rechnungs-abgrenzungen | 4687 Produits à recevoir |

| 2. Actif immobilisé | |||

| Immobilisations financières | 1400 Actions 1403 Obligations |

0525 Wertpapiere des Anlagevermögens | 5030 Actions / Autres titres conférant un droit de propriété |

| Participations | 1480 Participations | 0510 Beteiligungen | 2600 Participations et créances rattachées à des participations |

| Immobilisations corporelles | 1500 Machines et appareils 1510 Mobilier et installations 1530 Véhicules 1600 Immeuble |

0400 Betriebs-ausstattung | 2131 Bâtiments 2154 Matériels 2155 Outillage |

| Immobilisations incorporelles | 1700 Brevets 1770 Goodwill |

Konti immaterielle Vermögens-gegenstände | 2050 Concessions et droit similaires, brevets, licences, marques, procédés, logiciels, droits et valeurs similaires |

| Capital social ou capital de la fondation non libéré | 1850 Actionnaires; capital non libéré | 0820 Ausstehende Einlagen | 4562 Capital appelé, non versé |

| PASSIF | |||

| 1. Capitaux étrangers à court terme | |||

| Dettes résultant de l'achat de biens et de prestations de services | 2000 Dettes fournisseurs | 1600 Verbindlichkeiten aus Lieferungen und Leistungen | 4011 Fournisseurs - Achats de biens et prestations de services |

| Dettes à court terme portant intérêt | 2100 Dettes bancaires | 0630 Verbindlichkeiten gg Kreditinstituten | 5190 Concours bancaires courants |

| Autres dettes à court terme (sans intérêt) | 2200 TVA due 2210 Autres dettes à court terme (tiers) 2250 Autres dettes à court terme (participation) |

1770 Mehrwertsteuer 1700 Sonstige Verbindlichkeiten 0701 Verbindlichkeiten gg verbundenen Unternehmen |

467X Autres comptes créditeurs 4457 T.V.A. collectée 4458 T.V.A. à régulariser ou en attente |

| Passifs de régularisation | 2300 Charges à payer 2301 Produits constatés d'avance |

0990 Passive Rechnungs-abgrenzungen | 4686 Charges à payer |

| 2. Capitaux étrangers à long terme | |||

| Dettes à long terme portant intérêt | 2400 Dettes banciares 2451 Dettes hypothéciares |

0640/0650 Verbindlichkeiten gg Kreditinstituten | 1640 Emprunts auprès des établissements de crédit |

| Autres dettes à long terme | 2500 Dettes sur des prêts (tiers) 2550 Dettes sur des prêts (participation) |

0705 Verbindlichkeiten gg verbundenen Unternehmen 0798 Sonstige Schulden langfristig |

451X Groupe 1680 Autres emprunts |

| Provisions et postes analogues prévus par la loi | 2600 Provisions pour réparations et assainissements 2610 Provisions pour recherche et développement |

0950 Rückstellungen für Pensionen und ähnliche Verpflichtungen 0959 Restrukturierung 0960 Sonstige Rückstellungen langfristig |

14XX Provisions réglementées 1511 Provisions pour litiges 1530 Provisions pour pensions et obligations similaires 1540 Provisions pour restructurations |

| 3. Capitaux propres | |||

| Capital social ou capital de la fondation, le cas échéant ventilé par catégories de droits de participation | 2800 Capital | 0800 Kapital | 1010 Capital |

| Réserve légale issue du capital | 2900 Agio | 0840 Kapitalrücklage | 1040 Primes liées au capital social |

| Réserve légale issue du bénéfice | 2950 Réserve issue du bénéfice | 0846 Gesetzliche Rücklage | 1061 Réserve légale |

| Réserves facultatives issues du bénéfice ou pertes cumulées, en diminution des capitaux propres | 2960 Réserve statutaire 2970 Bénéfice-/Perte résultant du bilan |

0869 Vortrag auf neue Rechnung | 1063 Réserves statutaires ou contractuelles 11XX Report à nouveau |

| Propres parts du capital, en diminution des capitaux propres | 2980 Actions propres | 0819 Erworbene eigene Anteile | 5020 Actions propres |

| COMPTE DE RESULTAT | |||

| Produits nets des ventes de biens et de prestations de services | 3000 Chiffre d'affaires brute de la production vendue 3800 Déductions sur les produits |

8000 Umsatzerlöse 8700 Erlös-schmälerungen |

70XX Ventes de produits fabriqués, prestations de services, marchandise 709X Rabais, remises,... |

| Variation des stocks de produits finis et semi-finis et variation des prestations de services non facturées | 3900 Variation des stocks de produits finis et semi-finis | 8960 Bestandesver-änderungen unfertige Erzeugnisse 8980 Bestandesver-änderungen fertige Erzeugnisse |

713X Variations des stocks (en cours de production, produits) |

| Charges de matériel | 4000 Charges de matières 4400 Charges pour prestations de tiers |

3000 Roh-, Hilfs-, und Betriebsstoffe 3100 Fremdleistungen |

60XX Achats 611X Sous-traitance générale |

| Charges des personnel | 5000 Charges de personnel 5700 Charges sociales |

4200 Löhne und Gehälter | 6410 Rémunérations du personnel 645X Charges de sécurité sociale et de prévoyance |

| Autres charges d'exploitation | 6000 Charges de locaux 6100 Entretien 6200 Véhicules/ Transport 6300 Assurances-choses 6400 Energie 6500 Charges d'administration 6600 Publicité |

4200 Raumkosten 4360 Versicherungen 4530 Kfz. Betriebskosten 4600 Werbe- und Reisekosten 4800 Reparatur und Instandhaltung 4930 Bürobedarf |

613X Locations 615X Entretien et réparations 624X/625X Transp./Déplacements 616X Primes d'assurances 622X Rémunérations d'intermédiaires et honoraires 623X Publicité, publications, relations publiques |

|

Amortissements et corrections de valeur sur les postes de l'actif immobilisé |

6800 Corrections de valeur 6820 Amort. sur immobilisations |

4830 Abschreibungen auf Sachanlagen | 68XX Dotations aux amortissements et aux provisions |

| Résultat d'exploitation | Sous-total (selon Swiss GAAP RPC 3) | ||

| Charges et produits financiers | 6900 Charges financières 6950 Produits financiers |

2100 Zinsen und ähnliche Aufwendungen 2600 Erträge aus Beteiligungen 2650 sonstige Zinsen und ähnliche Erträge |

612X Redevances de crédit bail 66XX Charges financières 76XX Produits financiers |

| Résultat ordinaire | Sous-total (selon Swiss GAAP RPC 3) | ||

| Charges et produits hors exploitation | 8000 Charges des activités hors exploitation 8100 Produits des activités hors exploitation |

2010 Betriebsfremde Aufwendungen 2510 Betriebsfremde Erträge |

708X Produits des activités annexes |

|

Charges et produits exceptionnels, uniques ou hors période |

8510 Dissolution de réserves 8511 Dissolution de provisions non nécessaires 8500 Création de réserves extraordinaires 8501 Création de provisions extraordinaires |

2500 Ausserordentliche Erträge 2000 Ausserordentliche Aufwendungen 2520 Periodenfremde Erträge 2020 Periodenfremde Aufwendungen |

77XX Produits exceptionnelles 67XX Charges exceptionnelles 781X Reprises sur amortissements et provisions 681X Dotations aux amortissements et provisions |

| Bénéfice/Perte avant impôts | Sous-total (selon Swiss GAAP RPC 3) | ||

| Impôts directs | 8900 Impôts sur le bénéfice | 2200 Körperschaftssteuer | 695X Impôts sur les bénéfices |

| Bénéfice ou perte de l'exercice | Résultat final selon l'art. 959b DC | ||

| * il s'agit uniquement d'une sélection exemplaire des comptes possibles | |||

L’objectif du concept de base légal en matière de présentation des comptes – qui sert également comme base pour la détermination du bénéfice fiscal – est de présenter la situation économique de l’entreprise de façon qu’un tiers puisse s’en faire une « option fondée ».

Les principes de base régissant l’établissement des comptes sont bien en accord avec les principes de régularités connus, comme :

- Principe de continuité de l’exploitation

- Principe de la délimitation périodique et du rattachement des charges aux produits (Accrual Principle, Matching of Cost and Revenue)

- Principe de prudence (Impairment)

- Principe brut/interdiction de la compensation

- Optique économique (Substance over Form)

- L’importance relative

- Permanence de la présentation et des méthodes d‘évaluations

Les conditions pour une mise d’un poste à l’actif ou au passif du bilan sont définies selon des normes reconnues aussi au niveau international et dans des concepts de base comme IFRS. Sont déterminant : un événement dans le passé, la disponibilité, un flux d’avantages économiques et la possibilité d’estimation en valeur avec un degré de fiabilité suffisante.

En ce qui concerne l’échéance, tous les actifs ou les passifs qui sont vraisemblablement réalisables ou exigibles dans les 12 mois sont considérés comme du court terme. Tous les autres postes sont à considérer comme du long terme et à classer dans l’actif immobilisé ou dans les dettes à long terme.

En règle générale, les éléments de l’actif et les dettes sont évalués individuellement. Lors de sa première saisie dans la comptabilité, un actif est évalué au plus à son coût d’acquisition ou à son coût de revient. Lors de l’évaluation subséquente, les pertes de valeur dues à l’utilisation et au facteur temps doivent être prises en considération. Cela est fait par le biais d’amortissements planifiés et/ou de corrections de valeur. Pour certaines positions une valorisation au prix courant est possible. Le principe de « l’impairment » est également applicable, exigeant explicitement que, lorsque des indices corrects laissent supposer que des actifs sont surévalués ou que des provisions sont insuffisantes, les valeurs doivent être vérifiées et, le cas échéant, adaptées.

Des amortissements et corrections de valeur supplémentaires peuvent être opérés à des fins de remplacement et pour assurer la prospérité de l’entreprise à long terme. Pour les mêmes motifs il est possible de renoncer à dissoudre des amortissements ou des corrections de valeur qui ne sont plus nécessaires ou justifiés. Dans la pratique des PME, cette opportunité est utilisée le plus souvent comme il suit:

- Réserve privilégiée fiscale entre 33-35% sur les stocks

- Application des taux d’amortissements fiscaux maximaux, qui sont en règle générale bien plus élevés que l’amortissement économiquement effectivement nécessaire

- Amortissement direct/immédiat sur immobilisation

- Ducroire forfaitaire

- Constitution de réserves de contribution de l’employeur au niveau de la LPP

- Provisions pour garanties

- Non dissolution de corrections de valeur sur participation ou titres

- Provisions pour entretien et remplacement

- Provisions pour investissements dans le domaine de la protection de l’environnement

- Provisions pour recherche et développement scientifiques ou techniques futurs

L’attribution et la dissolution de telles réserves sont liées à certaines indications de transparence (Offenlegungsvorschrifte) pour que malgré de tels faits, un tiers puisse toujours se faire une opinion fondée de la situation économique de l’entreprise. Selon les principes de régularité des comptes annuels, celles-ci doivent également être fiables, c'est-à-dire libre d’éléments qui peuvent altérer la pertinence de l’information. Les indications de transparence englobent des indications au niveau du compte de résultat et en cas de besoin également dans l’annexe. Il est renvoyé au titre « CH-Accounting » de FINANZIA où on trouve sous « établissement du bilan » des indications y relatives.

Dans le sens d’un « Accounting » orienté vers des informations de performance et de controlling, l’application de règles comptables selon une norme supérieure, basée sur le principe de « True and Fair View » peut aussi être très utile pour une PME. A l’instar de modifications stratégiques, comme une transmission d’entreprise ou une vente, des comptes annuels qui démontrent directement une situation économique plus réelle, sont très importants. Si ces informations sont encore confirmées par des comptes annuels officiels, attestés par un expert-réviseur agréé, c’est un avantage considérable et qui facilite également la détermination de la valeur de l’entreprise.

Le cadre de base du DC est en définitive assez compatible avec un standard supérieur comme par exemple Swiss GAAP RPC (et en particulier les RPC fondamentales). Les dispositions concernant les structures minimales du bilan et du compte de résultat sont pratiquement identiques. Au niveau de l’annexe, par contre, il en résulte effectivement des différences. En fait, l’annexe du droit comptable demande des indications supplémentaires au niveau de la transparence qui sont dues à la possibilité explicite de pouvoir constituer des réserves latentes – ce qui n’est pas possible et ni approprié dans un bouclement selon SGR. Les différences concernant la présentation des comptes sont plutôt à trouver dans les détails et au niveau de quelques dispositions particulières du droit commercial. Une comparaison point de vue présentation du bilan, du compte de résultat et de l'annexe des deux concepts peut être trouvée également sous le titre « CH-Accounting ».

Des différences matérielles entre le DC et les SGR découlent surtout de la possibilité explicite de pouvoir créer, au niveau du droit commercial, des réserves arbitraires par le débit du résultat effectif et de pouvoir les dissoudre à tout moment par le crédit, respectivement l’augmentation arbitraire du résultat effectif. Ceci n’est pas possible au niveau des comptes annuels établis selon la norme SGR. Par conséquent, une dérogation contre le principe de périodicité est tolérée au niveau du DC – pourvu que, comme déjà mentionné auparavant, des indications complémentaires au niveau du compte de résultat et de l’annexe sont faites. Toutes les différences de résultat entre le DC et SGR doivent être identifiées et corrigées dans une réconciliation DC – SGR.

L’application des RPC fondamentales est possible dès lors que, au cours de deux exercices successifs, deux des critères suivants ne sont pas dépassés :

- Total du bilan CHF 10 millions

- Chiffre d’affaires CHF 20 million

- 50 emplois à plein temps en moyenne annuelle

Autrement des „RPC-Light“ n’existent pas. En appliquant seulement les règles des RPC fondamentales, il faut respecter strictement tous les règles y relatives. Le concept RPC est à voir et à appliquer comme système et méthode intégrale.

Lors d’une application volontaire de SGR et si le seuil des valeurs du droit commercial de CHF 20 millions, chiffres d’affaires de CHF 40 millions et 250 emplois à plein temps en moyenne annuelle ne sont pas atteints, une révision ordinaire n’est pas nécessaire (voir Kurt Schülle dans L’EXPERT COMPTABEL SUISSE 1-2/2012, page 39). Dans le cas où les conditions selon l’art. 962 CO du DC sont remplis et l’établissement des états financiers selon une norme comptable supérieure est légalement imposé, ces états financiers doivent être audités par un expert-réviseur agréé et sont soumis à un audit ordinaire.

Dans le cas où le seuil des RPC fondamentales est dépassé, tous les standards RPC doivent être appliqués. Pour des PME plus grandes, les directives suivantes peuvent être encoreappopriées:

- No. 15 – Transactions avec des parties liées (related parties)

- No. 16 – Engagements de prévoyance

- No. 17 – Stocks

- No. 18 – Immobilisations corporelles

- No. 20 – Dépréciation d’actifs

- No. 23 – Provision

La détermination du bénéfice imposable doit toujours être faite selon un bouclement de base suivant le DC. Cela également, si un bouclement SGR doit être établi obligatoirement (Dual-Reporting).

Sur des corrections de bénéfice, qui résultent des différences entre les valeurs NDC et SGR, des impôts différés sur le bénéfice doivent être pris en considération au niveau du bouclement SGR.

Le nouveau droit comptable Suisse constitue pour toutes les PME et en général pour toutes les entités juridiques du droit privé une base uniforme et solide pour le compte rendu de la situation financière. Les dispositions mettent la priorité aux intérêts des créanciers et à la protection du patrimoine, cela par une évaluation prudente et la possibilité explicite de constituer des réserves – à des fins de remplacement et pour assurer la prospérité de l’entreprise. Par des dispositions renforcées concernant la régularité de l’établissement des comptes, la structure minimale du bilan et du compte de résultat, ainsi que l’obligation de donner des informations complémentaires au niveau de l’annexe, il est exigé que les comptes présentent la situation économique de l’entreprise également pour un tiers d’une manière transparente. Des minorités qualifiées (chez une SA et Sàrl 20% du capital social) peuvent exiger par la loi des états financiers selon une norme comptable supérieure, comme par exemple Swiss GAAP RPC. Dans certains cas, l’établissement des comptes annuels selon « True & Fair View » est une obligation légale.

En fonction et dépendant de besoins d’informations complémentaires, de l’organisation du « Controlling » et de la gestion financière ainsi qu’en vue d’éventuelles modifications profondes au sein de l’entreprise, comme par exemple une succession ou transmission, il peut être opportun de procéder à un « Upgrade » du DC aux Swiss GAAP RPC-fondamentales ou carrément aux Swiss GAAP RPC intégraux. Les corrections nécessaires peuvent être faites dans une réconciliation de DC aux recommandations de SGR. En outre les adaptations typiques au niveau de l’évaluation et l’établissement d’un tableau de flux de trésorerie, des dispositions de détails et divers éléments de divergence doivent être prises en considération.

Rédacteur de cette contribution: André Bolla